恒力期货能化日报20250707

一眼通

油品

LPG

方向:震荡偏空

行情回顾:欧佩克+同意将8月份的石油产量提高54.8万桶/日,高于5月、6月和7月41.1万桶/日,成本端弱势。

逻辑:

1. 本周国内液化气商品量为量量53.80万吨,较上期减少0.31万吨,降幅0.57%。炼厂库容率24.71%,环比减少0.45%。港口库存284.86万吨,环比下降0.28%。

2. 燃烧需求下降,化工环比走弱。PDH开工率65.49%,环比降5.05%。MTBE开工率65.06%,环比上涨0.66%。烷基化开工率45.36%,环比降1.27%。

4. 现货走弱,山东民用气4590元/吨,华东民用气4529元/吨,华南民用气4660元/吨。

风险提示:宏观因素影响。

沥青

方向:震荡偏空

行情回顾:OPEC 8月增产超预期,油价走弱。现货高价承压走跌,市场低价需求为主。

逻辑:

1.炼厂利润增加,本周产量为55.9万吨,环比增加0.5万吨,增幅0.9%。7月份国内沥青总排产量为254.2万吨,环比增加14.4万吨,增幅6.0%。5月份国内沥青总产量为250.3万吨,环比增加21.2万吨,增幅9.2%。

2.社库181万吨,厂库79万吨,库存同比低位。山东现货3670元/吨附近。炼厂周出货量38.8万吨,环比减少14.3%。北方刚需为主,南方部分地区降雨限制下游需求。

风险提示:宏观因素影响。

煤化工

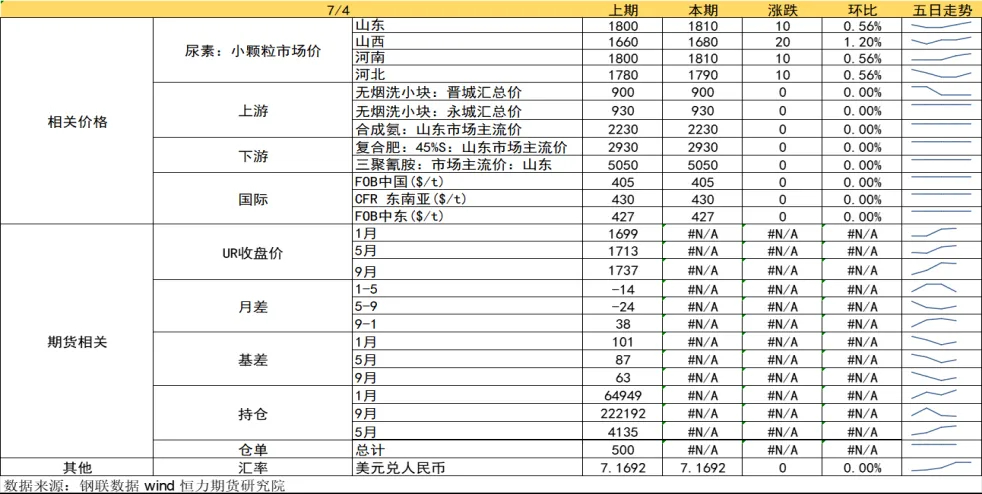

尿素

方向:09关注1700支撑

逻辑:上周“反内卷”相关倡议的炒作下空头资金存避险需求,整体市场短时情绪联动,同时尿素市场不断传出出口第二批配额释放的传言,短期提振交易氛围,部分下游贸易商和终端用户适当补仓,农业继续局部推进。虽然短时故障检修频繁,夏季检修预期犹在,日产环比有所减少,加上前期订单于近日集中到港,推动工厂库存持续下降。然而,当前工农联动较弱,整体需求一般,短期市场依旧以情绪提供支撑为主,反弹持续性存疑,盘面预计维持区间震荡,09合约关注1690-1780,期货价格相对低位,警惕出口政策和宏观消息面扰动,中长期百万年装置投产的压力下,价格依旧承压。

风险提示:宏观扰动、出口政策变动、投产超预期。

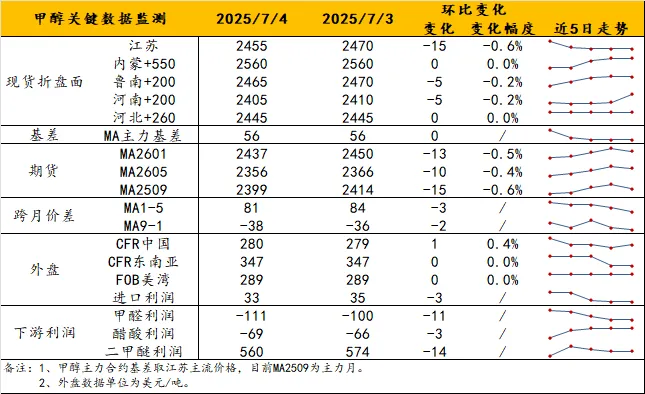

甲醇

方向:观望。

理由:下有西北检修支撑,上有恢复高进口常态压力。

逻辑:截止上周,港口基差余09+30左右,且由back转为弱contango结构。在期现货均剔除地缘溢价后,7月内地市场迎来北方集中检修支撑(新疆广汇、内蒙古易高、陕西渭化、新奥能源、陕西神木等),比起将承接高进口压力回归的港口市场,内地市场有望在淡季中平稳过渡。观点上,地缘溢价已出清,但要注意关税战后续;仅从基本面上看,预计内地市场将为期价托底、但港口压力将制约期价高度,MA09将陷入窄区间波动。

风险提示:油价异动、关税战后续。

盐化工

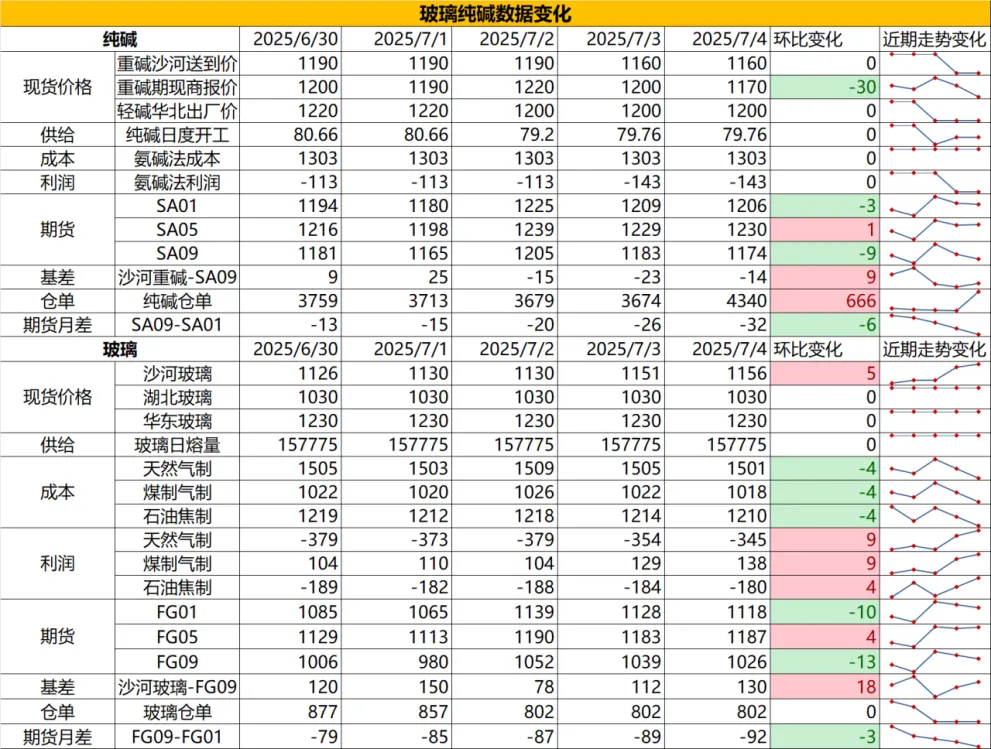

纯碱

方向:01虚值卖看涨期权

行情跟踪:

1.短期纯碱处于供应高位,期现端的投机需求走强,而刚需走弱的矛盾阶段,但抛开一时的投机需求,供需面仍是持续走弱的,供应端无功无过,虽检修延续,但同时新投产也在延续,由于当前检修较为分散,检修的减量大概率也无法覆盖后期的增量。

2.纯碱下游光伏玻璃已步入减产状态,而当前轻碱下游情况也有所转弱,对于纯碱后续刚需端会是持续走弱的过程,而下半年纯碱仍有大投产推进,行业严重过剩是短期减产无法缓解的,价格中枢也将进一步下移。

向上驱动:下游阶段性补库、碱厂检修

向下驱动:玻璃冷修,碱厂投产

策略建议:01虚值卖看涨期权

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:估值偏空

行情跟踪:

1.当前处于期现正反馈阶段,盘面上涨带动期现买货,从而带动市场情绪转好,但抛开短期的投机需求看,7月玻璃供应端仍会小幅增加,需求端来看,从地产端资金端到玻璃下游深加工端暂无看到较好的改善,预计下游订单短期仍会趋弱,供需面难有较大改善。

2.长周期看,地产需求大方向走弱,玻璃仍在高库存和亏损的价格底部艰难抉择,下半年地产偿债压力相对缓解,若地产销售端缓解或将从资金端给玻璃带来一定旺季需求,但改善也较为有限。

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:09合约1060以上偏空

风险提示:地产政策变化,宏观情绪变化

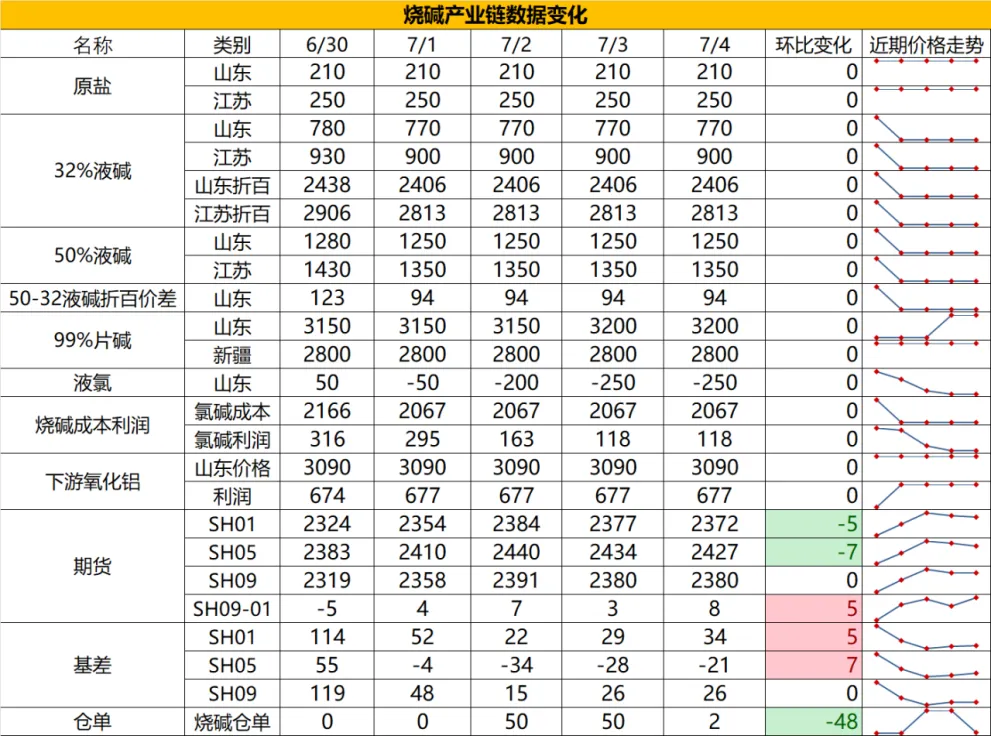

烧碱

方向:单边不追高

行情跟踪:

1.魏桥收货价上涨,而前期非铝下游补库,带动主产地山东区域库存下降至中低位,厂家库存压力不大,且烧碱的伴生品液氯价格持续下滑,也在压缩氯碱整体的利润,厂家在利润压缩,库存压力缓解的情况下不容易降价。

2. 进入夏季,液氯需求较差很可能会带动烧碱被动检修,给到烧碱更多底部支撑,当前氧化铝供应持续回升至高位,后续也会阶段性对烧碱形成补库需求,夏季或存在更多的利多驱动使得烧碱供需面走强。

向上驱动:氧化铝投产,非铝下游补库,检修

向下驱动:氧化铝减产

策略建议:9-1正套

风险提示:宏观情绪变化

橡胶系

橡胶

方向:震荡

逻辑:上周天然橡胶市场呈现窄幅震荡格局,虽受宏观情绪短暂提振出现反弹,但基本面疲弱态势未改。供应端,云南、海南产区因降雨导致新胶产出受限,原料价格随之上涨。预期割胶工作恢复,胶水需求疲软,与原料杯胶价格走势分化整体供应缺乏向上驱动;需求端,轮胎企业订单表现平淡,高温天气促使部分半钢胎企业集中检修,本周半钢胎样本企业产能利用率环比大降6.27个百分点至64.13%,全钢胎产能利用率亦小幅走低,拖累天然橡胶需求边际减弱。库存数据去化依旧缓慢。截至6月29日,中国天然橡胶社会库存达129.3万吨,环比增加0.7万吨,其中深色胶累库显著,青岛地区保税和一般贸易合计库存增幅达2.40%,反映出进口量同比增加与轮胎企业采购谨慎的双重影响。尽管近端库存大幅累积,但橡胶价格在14000元/吨附近震荡,主要受到远端生产利润微薄、后续装船计划有限,叠加商品市场整体触底反弹情绪的支撑。

展望后市,美国“对等关税”90天窗口期将于7月9日到期,海外订单不确定性激增,国内轮胎企业或延续谨慎生产策略,对橡胶需求形成抑制。操作策略上,鉴于宏观政策波动加剧,建议减持持仓并考虑做多波动率;胶价在宏观情绪驱动下或延续宽幅震荡,但随着政策不确定性落地,基本面弱势将重新主导,预计下周RU2509将在13600-14300区间震荡,警惕冲高回落风险。

策略:RU09卖出看跌期权赚取权利金。

风险提示:宏观情绪变化

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51