MP Materials 能否撑起美国本土稀土产业链的野心?🚀

在周期股里,稀土往往是最容易被市场忽略的一类资产。一方面,它波动大、受政策影响重;另一方面,它的战略价值常被简单归类为资源品。但在2025年的今天,稀土早已不是传统意义上的“矿”,而是新能源、智能制造、先进装备等多个核心产业的关键原材料。

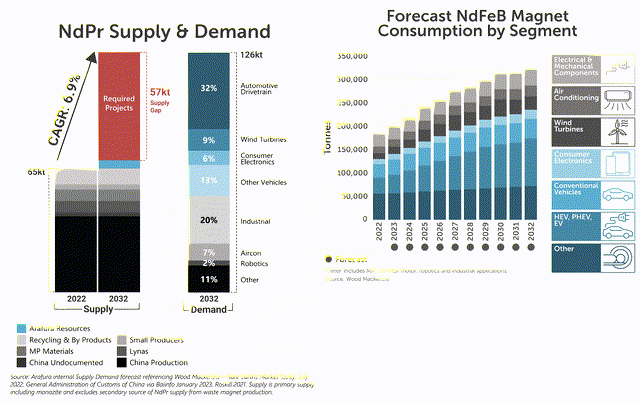

尤其是钕铁硼(NdFeB)磁体,作为电动车驱动系统、风力发电、工业机器人和高端装备制造的核心组件,其重要性正不断提升。而在稀土全产业链中,有一家美国公司正在悄悄完成从资源型企业到全产业链闭环的跃迁,它就是 $MP Materials Corp.(MP)$ 。

估计很多虎友都对他不是很熟悉,而真正让大家关注他,可能还得归咎于昨天的一则新闻。五角大楼砸钱入股 $MP Materials Corp.(MP)$ ,直接变成了“国家工程”。这家公司,从原来的周期矿股,开始带上了“国家队”的标签。更重要的是,它不是靠炒概念,它真的在把美国缺失几十年的稀土产业链,一环一环补回来。

MP是干啥的?

MP 的核心资产位于加州的 Mountain Pass,这是美国唯一仍在运作的稀土矿。其实,美国不是没稀土资源,问题是缺加工环节,但是自身并不具备提纯能力,只能出口矿产。自2017年接手重启后,MP 逐步实现了从矿山开采、分离提纯到下游磁体制造的一体化布局。MP 在 Mountain Pass 建了分离厂,能把稀土精矿提成氧化物,关键是钕和镨(NdPr),用来做磁体最核心的部分。此外MP在德州搞了一个叫 “Independence” 的新厂,预计今年下半年开始交付第一批美产磁体,客户是通用汽车。这是几十年来,美国第一次能从矿到磁体全流程本土化生产。

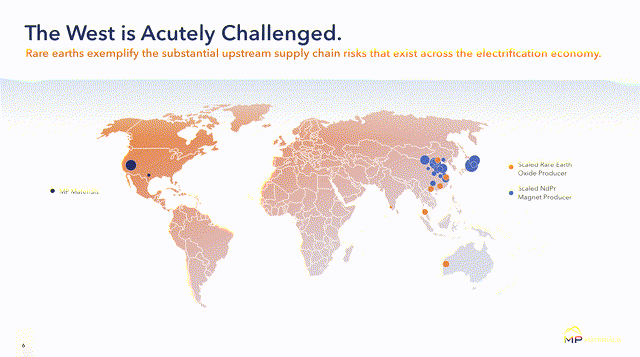

这种纵向一体化模式,在全球稀土行业中并不多见。目前全球超过85%的稀土提纯和90%的高性能磁体产能仍集中在亚洲,而MP正试图构建一个北美本土的替代选项。它的商业逻辑非常清晰:通过打通产业链上下游,不仅能抵御原材料价格波动带来的风险,还能捕捉更高附加值的利润环节,增强议价能力。

MP 的执行力同样值得肯定。从矿山重启、分离厂落地,到磁体工厂推进,每一步都按节奏稳步推进。公司的管理层——CEO James Litinsky 和 CFO Ryan Corbett——在资源企业中算是少见的稳健派。一方面重视资本支出效率,另一方面又保持极低的负债水平,确保扩张不过度依赖外部融资。可以说,是在用做科技公司的思路来运营传统资源企业。

如何为MP估值

根据公司披露的规划,到2026年全面投产后,MP 年产稀土精矿6万吨,其中钕镨氧化物(NdPr)6075吨,磁体约1000吨。按当前市场价格估算,年收入或可达6亿美金以上,EBITDA 约2.2亿,对应 EV/EBITDA 倍数 25x 的话,合理企业估值在44亿美金上下。

但如果只盯着静态估值,看不出 MP 真正的价值。它的真正核心,在于三段式闭环带来的长期护城河。这种从矿石开采到磁体制造的完整链条,让它在未来面对客户时不再只是卖原料,而是可以提供完整解决方案,甚至进入终端供应链。这是从“周期股”向“平台型制造企业”过渡的典型路径。现在能从矿拉到磁体的,全世界不到五家,而 MP 是唯一在美国土壤上做到这点的公司。未来如果进一步绑定福特、Lockheed Martin、甚至 SpaceX,这估值完全有二次上修空间。

当然,短期来看,MP 仍面临一定挑战。比如 NdPr 价格波动、德州工厂投产进度,以及客户结构优化的压力。今年上半年,公司已主动减少对单一市场的依赖,并加快与北美本土制造商的合作谈判。同时,为避免短期收入下滑影响,公司也在库存管理和财务节奏上做了预调,整体风险可控。

总结

总结来看,MP 是目前全球少数几家具备“资源端+提纯端+磁体制造端”全栈能力的稀土公司。它的逻辑不依赖商品价格上涨,而是押注制造业重构下的供应链重组趋势。尤其是在新能源汽车、风电、AI 机器人等新兴应用持续放量的背景下,MP 有望成为这一轮全球稀土产业重塑的核心受益者。稀土不是看谁矿多,而是谁能把产业链闭环做深、做透。而 MP,就是目前美国最有机会做到这一点的公司。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51