沪指突破3500点,“聪明钱”竟布局这一板块!相关ETF如何上车?

沪指时隔9个月重新站上3500点大关,两市成交额连续31天突破1万亿,这一振奋人心的消息也刺激着广大投资者。

然而,在本轮放量向上攻到3500点后,不少投资者却陷入了迷茫。还是因为目前板块轮动过于激烈,医药、科技、新能源、银行你方唱罢我登场,也让部分拥有“选择困难症”的投资者不知如何是好。

那我们不妨看看这一资金的动向,为自己的投资做一个参考!

“聪明强”竟布局这一板块

北向资金一直被咱们戏称为聪明资金。主要是它们拥有顶尖的投研团队,往往能在行情启动前提前布局,获利了结的时间也相对精准。市场上有一批北向的“小迷弟”

因为北向资金在2024年8月之前的资金流向都是公开的,它也成为对普通投资者最友好的机构资金,也是大家唯一可以跟踪的的资金指标。

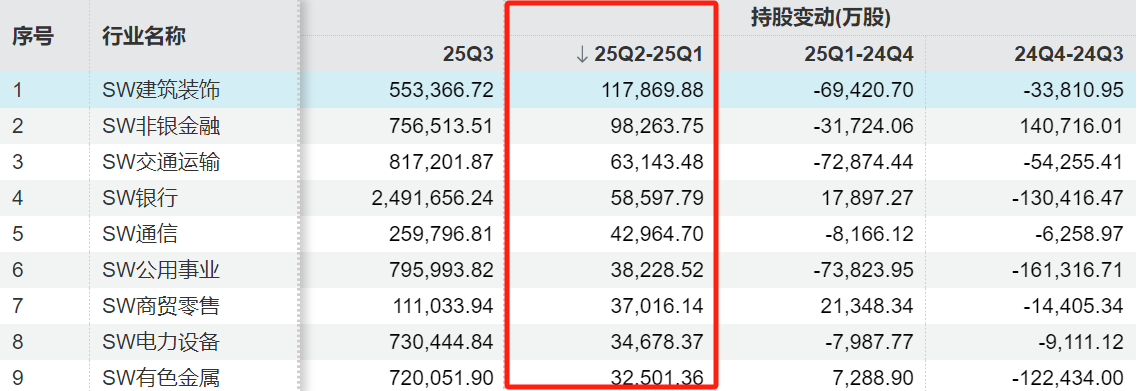

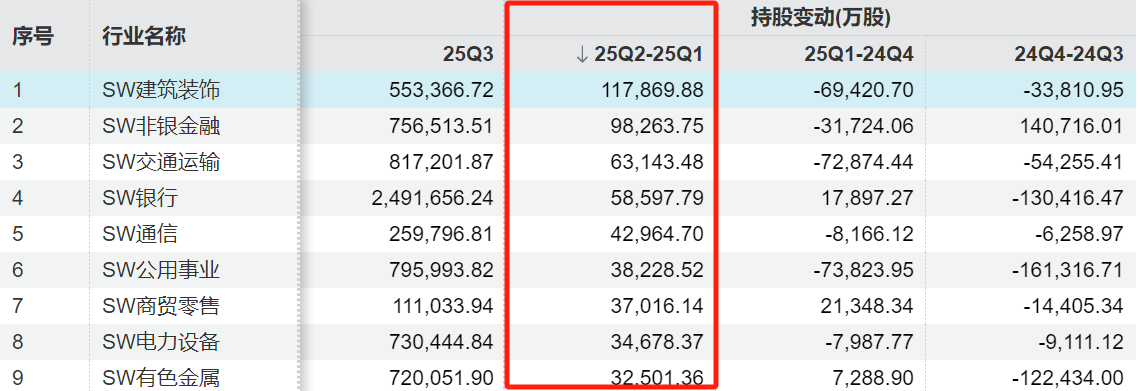

随着北向交易数据的关闭,外资的布局意图逐渐被掩盖,但是我们可以通过一些长期数据看出一些端倪,从陆股通近期持股的变化观察,2024Q4-2025Q2北向资金整体是出于流入趋势,而流入最多的是哪个板块呢?

答案可能大家意想不到,不是险资重点布局的银行,不是起底反弹的医药也不是未来想想空间巨大的科技,而是此前一直没什么动静建筑装饰板块。

陆股通近期持股变动情况

数据来源:Wind 截至2025.07.10

两大原因揭秘北向意图

北向不会无缘无故布局建筑装饰,目前看最重要的依据应该有两个:

1、建筑行业是“反内卷”的大户

从前年开始,新房销售数据与新项目落成的数据都较为低迷,整体房地产行业发展陷入停滞。而建筑装饰作为与地产强相关的行业,其实供大于求的情况早已出现。

国家发改委本次提出整治“内卷式”竞争方案:加力破除地方保护和市场分割,遏制落后产能无序扩张。从供给侧看,政策推动产能调控加速,建筑装饰行业有望受益于供需格局的改善。

2、地产政策端利好不断

近期消息面的不断催化,让地产行业受到提振。近期,相关部门近日表示,要以“两重”“两新”资金使用为抓手,加大新型城镇化重点领域投入。

一是加大“两重”建设力度,支持符合条件的新一轮农业转移人口市民化、潜力地区城镇化水平提升、现代化都市圈培育、城市更新和安全韧性提升等标志性重大项目建设。

二是针对老一代、新生代、新世代等不同类型农业转移人口群体的消费特征和需求,制定差异化的消费品以旧换新接续政策,纳入“两新”专项支持范围。

三是允许人口流入城市利用超长期特别国债、地方政府专项债等资金,加大闲置存量土地回收和存量商品房收购力度,持续扩大农业转移人口保障性住房供给。

这波操作可以说让地产行业“涅槃重生”,而作为强相关的建筑装饰或将因此受益。

场内相关ETF能上车吗?

如果要跟随北向的步伐,布局场内ETF其实是不错的策略,因为个人投资者资金有限,想要大而全,ETF相对是最容易实现的。

若想跟随北向布局申万建筑装饰行业有两条线,一条是以中证基建指数为代表的大市值路线;一条是以中证全指建筑材料指数的精细化路线。前者主要布局中字头公用事业为主,带有很大一部分红利的成分;而后者主要是布局水泥、五金、防水材料等与地产相关的部分。

我们来看具体基金:

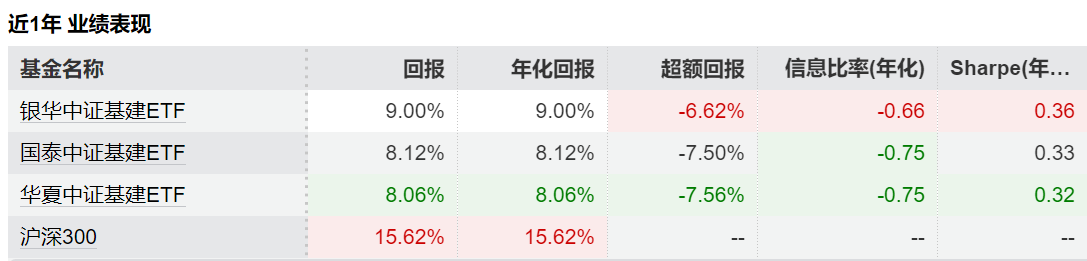

跟踪中证基建指数的ETF有三支,他们规模都不大银华中证基建ETF (516950)规模超5亿算是最大的。从收益上看,这三支基金收益都差不太多。因为有红利因子,所以相对较为稳健,同样也缺少爆发,相对适合稳健型投资者。

近一年来看,银华中证基建ETF和国泰中证基建ETF在回报和风险调整后收益方面表现较为突出。银华中证基建ETF的回报为9.00%,年化回报同样为9.00%,在三只基金中最高;其Sharpe比率为0.36,表明在承担单位风险的情况下获得了相对较好的收益。

国泰中证基建ETF虽然回报略低,但其信息比率(年化)为-0.75,显示其在控制跟踪误差方面表现较好,同时其可决系数也较高,意味着与基准的拟合度更优。

数据来源:Wind 截至2025.07.10

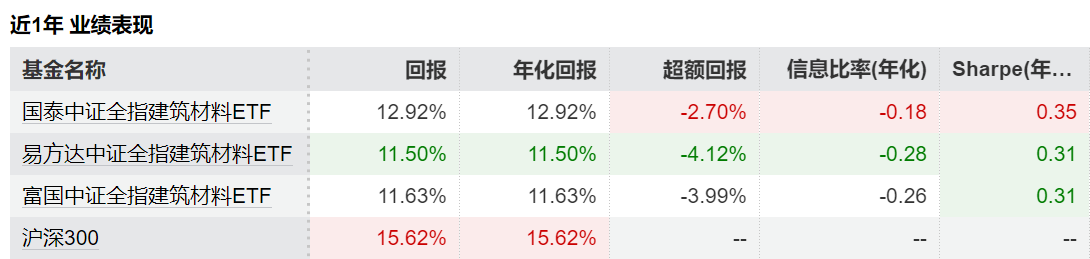

跟踪中证全指建筑材料指数的ETF同样有三支,规模同样不大,国泰中证全指建筑材料ETF (159745)规模超5亿,位居首位。从收益率看,得益于其相对较高的弹性,叠加“反内卷”以及地产利好,近期的表现是要强于中证基建指数的,比较适合进取型投资者。

近一年来看,国泰中证全指建筑材料ETF和易方达中证全指建筑材料ETF的表现较为突出。其中,国泰中证全指建筑材料ETF的回报为12.92%,年化回报同样为12.92%,在三只基金中回报率最高;而易方达中证全指建筑材料ETF的回报率为11.50%,虽然略低于国泰,但其跟踪误差(年化)为15.03%,在三只基金中最低,表明其与基准的偏离度最小,稳定性较好。

从风险调整后的收益来看,国泰中证全指建筑材料ETF的Sharpe比率为0.35,高于其他两只基金,说明其在承担单位风险后获得的超额收益更高。此外,国泰的下行标准差为15.23%,也优于富国和易方达,意味着其在市场下跌时的抗跌能力更强。

数据来源:Wind 截至2025.07.10

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51