突破4万亿后,多家大型公募“试水”ETF,后来者能否居上?

俗话说“有钱的地方就有资本”,这句话一点不假。今年以来ETF规模增长率超过70%,为近五年之最,在规模突破4万亿后,不少之前并未布局ETF的基金公司也开始“蠢蠢欲动”

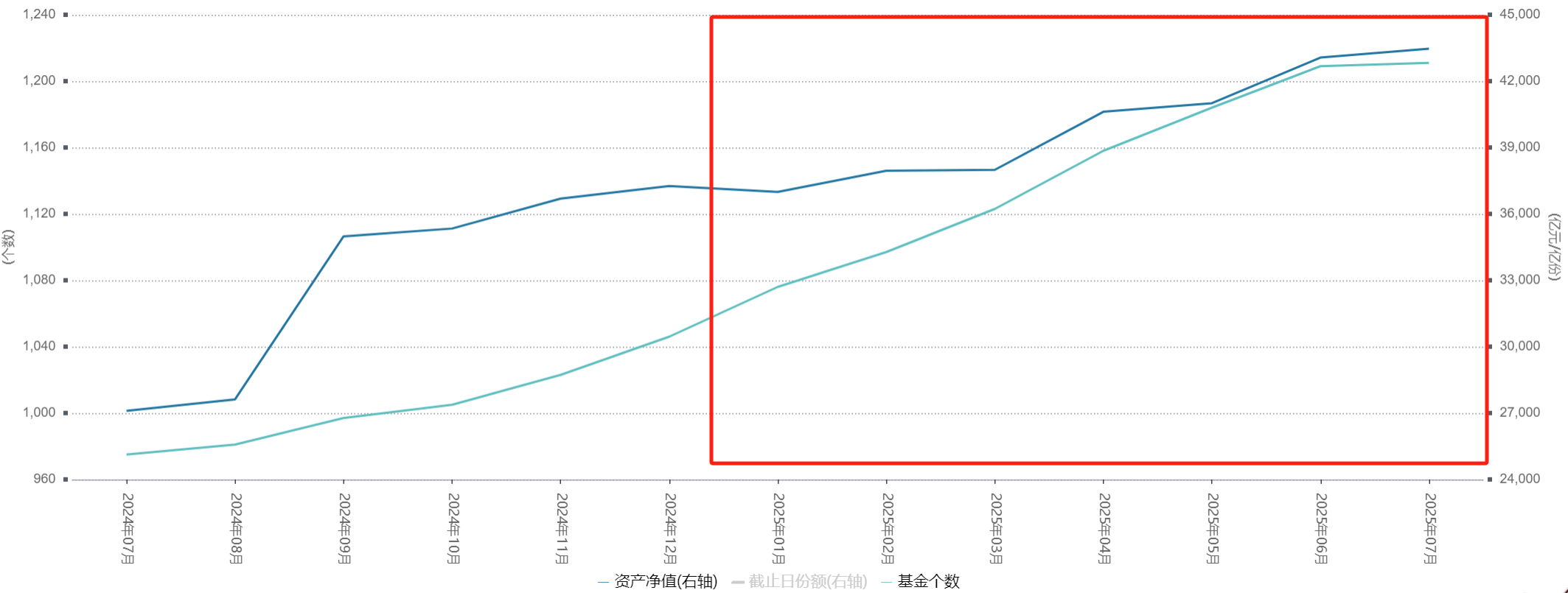

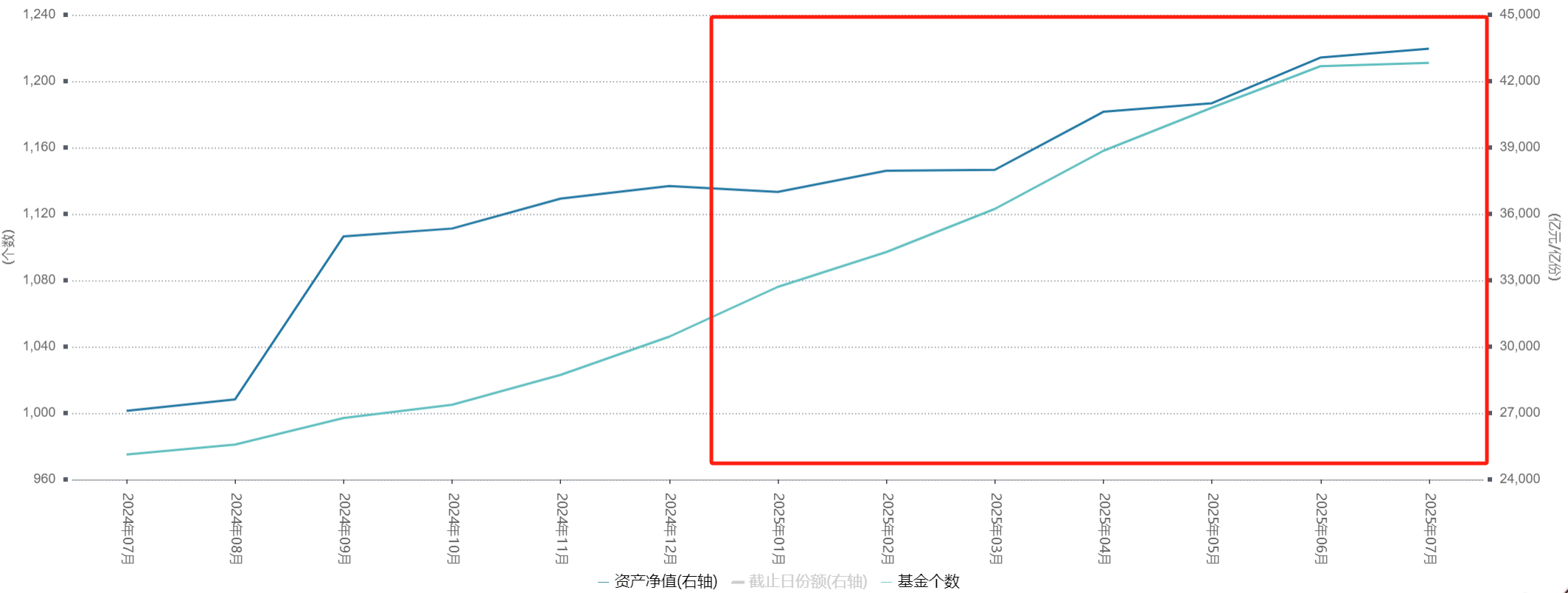

全市场ETF基金规模与个数变化趋势

数据来源:Wind 截至:2025.07.09

5月28日长城基金公告,长城中证红利低波动100ETF提前结束募集,该ETF是长城基金发行的首只ETF。从2023年算起,长城基金是时隔近三年后ETF领域首次出现的新入局基金公司。

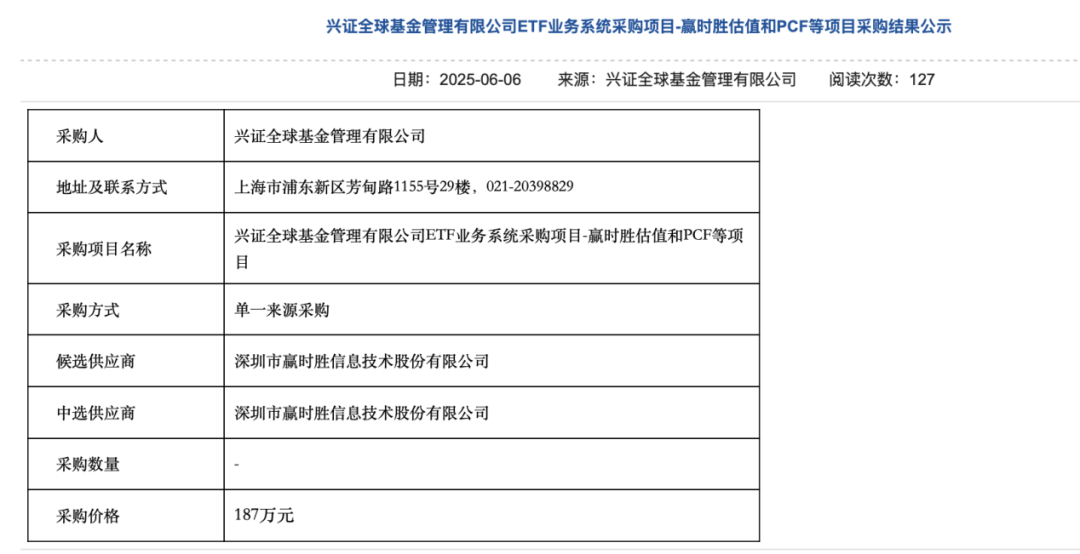

无独有偶,近期,兴证全球基金似乎也准备布局ETF。根据该公募官网近日披露的ETF业务系统采购项目信息,其采购的系统名为ETF业务系统采购项目-赢时胜估值和PCF等。在这之前,兴证全球基金发行过普通指数基金,但没发过ETF。

为何头部基金纷纷选择此时入场?这其中或许有着更深层次的原因。

坚守主动权益,迟迟未布局ETF

ETF是基金业发展大势所趋,上述提及的公募也都是业内知名公司,进入ETF市场或许只是早晚的事。而迟迟未布局ETF的几家公募,与他们一直以来对主动权益的坚守有关。

就拿兴证全球基金来讲,有了明星基金经理谢治宇的加持,其本身在主动权益的赛道走的顺风顺水,也让其主动权益类产品在业内颇具辨识度。

目前,谢治宇管理的兴全合润和兴全合宜仍然保持高仓位运作。自2013年1月29日任职以来,长期表现稳健,累计回报达到539.71%,年化回报率为16.07%。该基金在同类中排名靠前(第9/507)。但随着ETF规模的不断增长,作为机构而言,想要“分一杯羹”的想法或许已经酝酿许久。

入局时间≠竞争优势,大基金公司很可能“后来居上”

对于这些基金公司如今才布局ETF赛道是否有些晚了?其实不然,ETF一直都被称为“头部游戏”,头部公募占据绝大部分份额,大型公募一直都是指数基金业务的主要力量。

ETF在发展早期需要相当投入成本,既有设备系统固定投入,还有产品发行、渠道沟通、持续营销等变动成本,而大型公募在这方面有得天独厚的优势。

从管理规模上看,目前ETF市场的“马太效应”也很明显,华夏、易方达、华泰柏瑞三大巨头占据超2万亿市场规模。后续南方、驾驶、广发等规模也在2000亿左右属于第二梯队。而另一方面,有30家公募旗下股票ETF规模不足100亿元,占比不足2%。

此外,兴证全球基金属于“券商系”基金公司,券商是ETF的销售主力,可以助力旗下基金公司布局ETF业务,整体的布局效率上可能更有优势。

数据来源:Wind 截至:2025.07.04

从目前的情况下来讲,现在行业非常卷,遇到新品,大家都抢着去报。因为ETF其实没啥区分度,整体业绩的跟踪偏差都差不太多,就更靠宣传。兴证全球或许能依靠之前积累下的良好口碑,在ETF白热化的市场中杀出一条血路。

面临的挑战同样不容忽视

即便是头部公募,依然难言形成规模壁垒,主题ETF规模过小、管理费不高,加上营销投入和做市费等支出,ETF难以形成稳定盈利来源。再加上宣传成本的付出,基金公司的ETF业务要想盈利,规模需做到1000亿元以上;单品类ETF盈利,规模需到十亿元级别。

当前阶段,ETF市场正从以工具为主的1.0时代走向聚焦解决方案的2.0时代——ETF大厂开始致力于通过投教、服务平台搭建、IP运营等新策略,谋求以个性化、差异化的手段构建新竞争的护城河。

可以看到在ETF市场上做的较大的基金,几乎都会打差异化路线,华夏主打“大而全”,易方达主打“低费率”,华泰柏瑞主打“大单品”策略。可以看出大家都在谋求变通,从而跳出同质化的魔咒,避免行业内卷的产生。后续入场的大厂同样面临着这样的问题,一旦走上了这条路,就如进入卷王争霸营。在这条熙熙攘攘的河里,寻找下脚之处,其实并不容易。

目前,美国被动产品持有市值占全部股票市值比例约达16%,而中国被动产品占全部股票市值比例仅为3%~4%,相较之下业务空间巨大。目前各大基金公司布局ETF是“难而正确”的,尽管短期内头部公司地位难以撼动,但是长期来看,后来者或仍有机会。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51