大转变!海量资金最新动作曝光

惊心动魄的2025上半年,终于落下帷幕。

受特朗普2.0影响,2025年上半年的全球局势依旧充斥不确定性:

年初全球股市上演反转交易,港股、欧股一季度领涨全球,美股垫底;“4.2对等关税”血洗全球,恒指创下单日暴跌13%的史诗级纪录,黄金一枝独秀;暴跌后全球股市反弹,美股再创历史新高,黄金震荡盘整。

截至6月30日收盘,韩国股市后来者居上,以28%涨幅问鼎全球股市,德国DAX、恒指以20%涨幅紧随其后,纳指、标普500上半年涨近5%,上证指数涨2%,沪深300指数微涨0.03%。

上半年市场的剧烈动荡告诉我们:确定性已成为当下时代最昂贵的奢侈品,而适应变化才是生存的不二法则。

抽丝剥茧2025年上半年的投资主线,可以归纳为出4个变化。

1

港A股上半年的4大变化

第一个变化就是科技创新引发的中国资产重估。

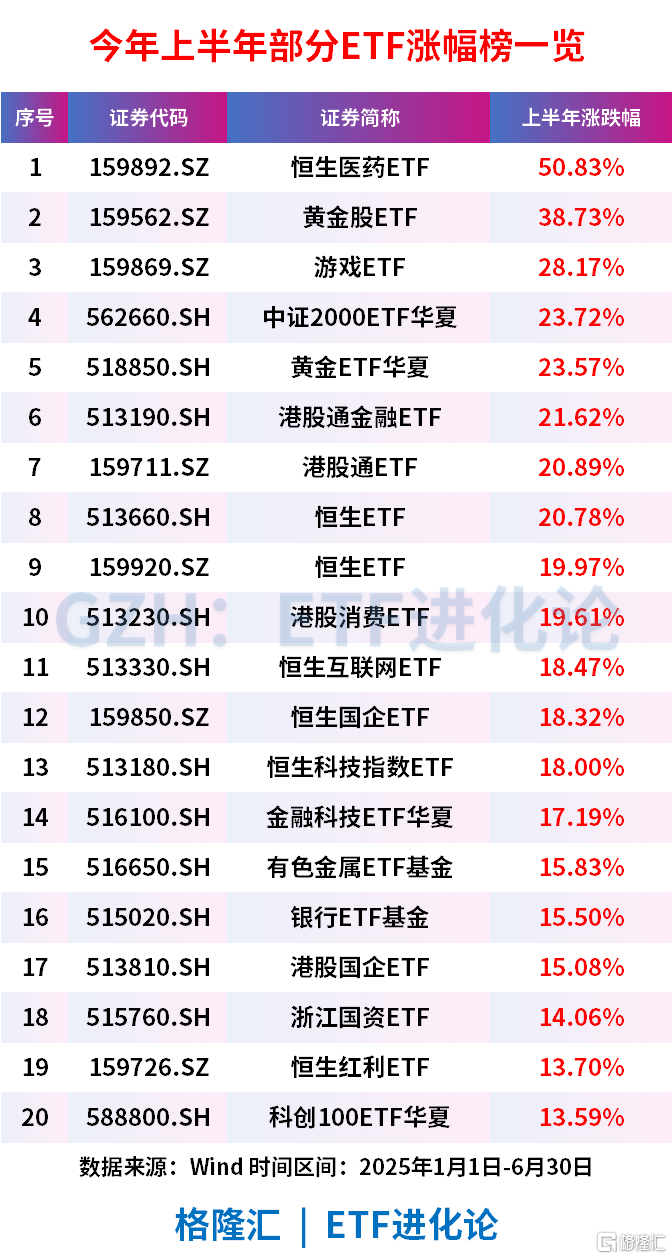

今年年初,横空出世的DeepSeek、炙手可热的机器人、持续火爆的BD交易、印巴冲突,让算力、机器人、创新药和军工板块均迎来“DeepSeek时刻”,由此引爆沉靡了三年之久的中国资产的重估浪潮。其中恒生医药ETF(159892)以50.83%涨幅领涨。

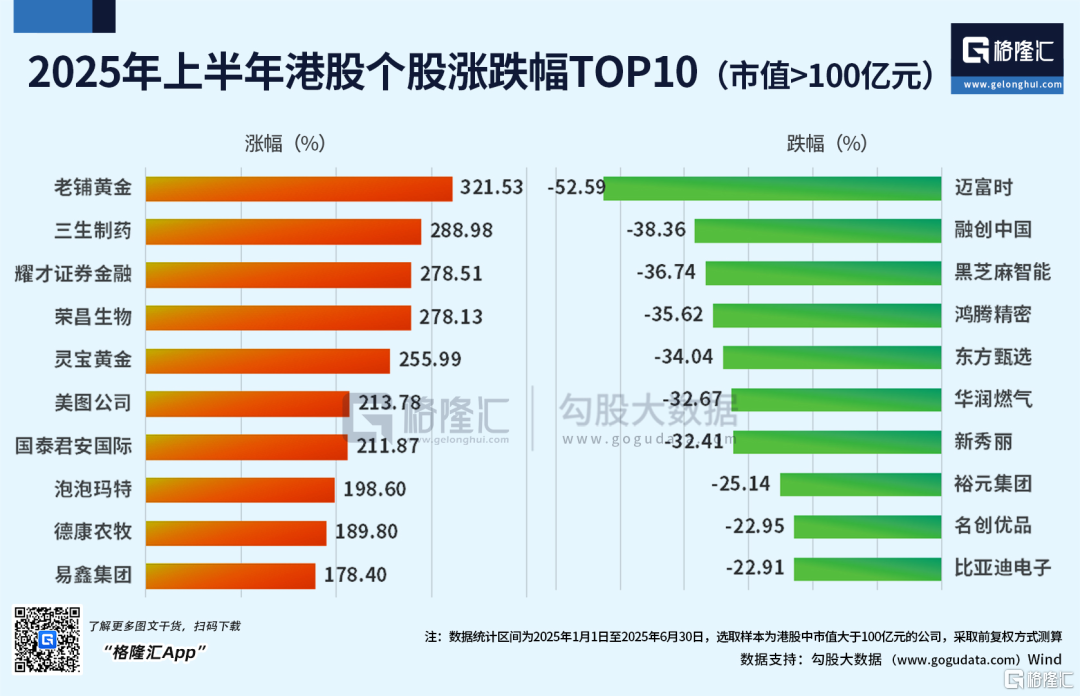

第二个变化,消费赛道迎来重塑,悦己新消费火热,labubu、古法黄金、宠物经济成为新宠。老铺黄金上半年股价翻三倍,泡泡玛特股价翻近2倍。

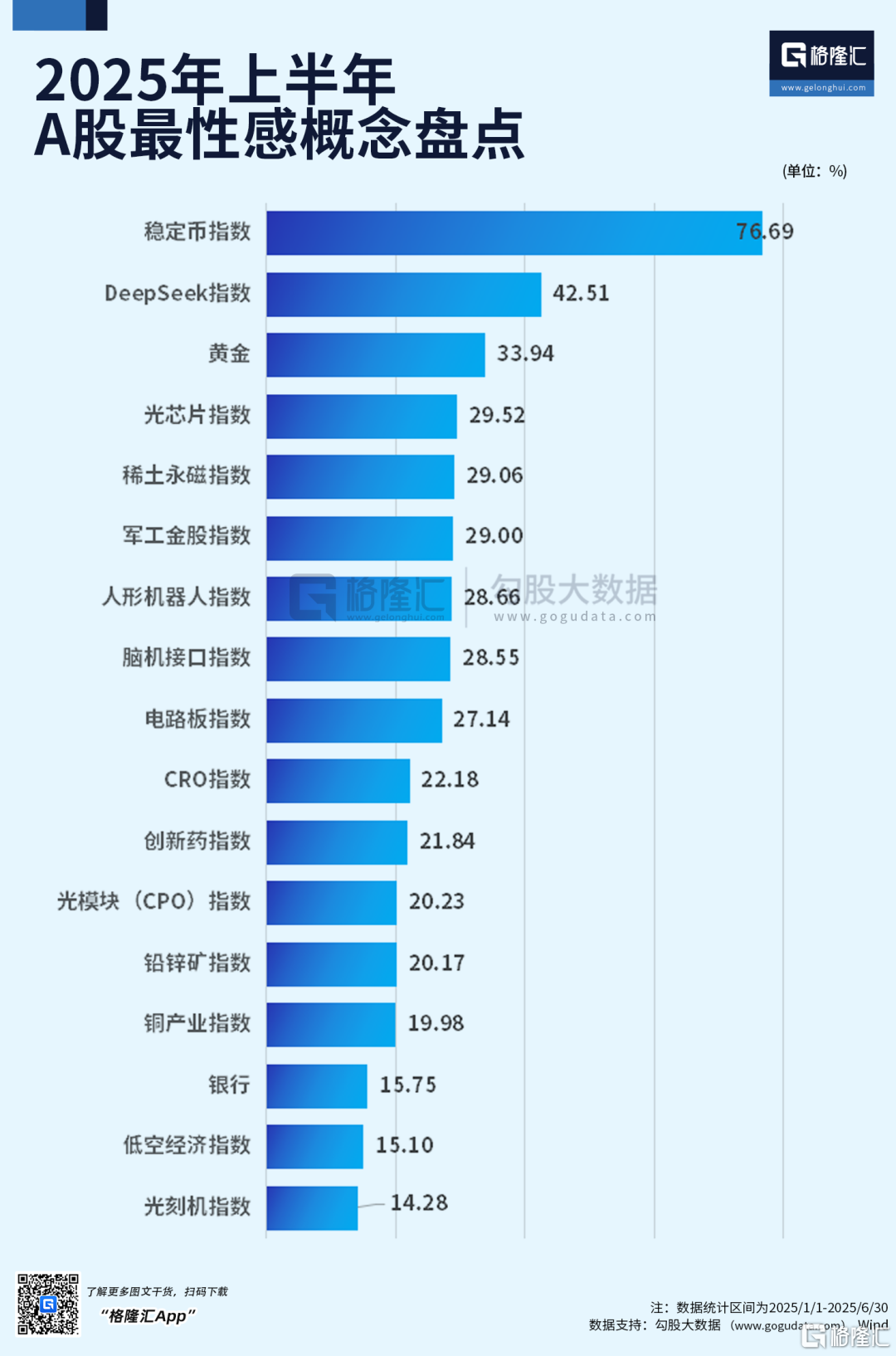

第三个变化,特朗普“对等关税”闪电袭击下,美元信用体系动摇,全球资金寻求再平衡,黄金成为避险首选,黄金股ETF(159562)、黄金ETF华夏(518850)上半年分别涨38%和23%,稳定币则是6月最热火朝天的新词汇,稳定币指数以76%涨幅超越DeepSeek、黄金,问鼎【A股上半年最性感指数】。

第四个变化,中国正进入前所未有的低利率时代,盛行三年的高股息方向依旧备受资金青睐,上半年银行股屡创新高,超百亿资金涌进红利策略ETF,港股通央企红利ETF(513910)涨10%。

在科技创新引发中国资产重估、新消费爆发、“对等关税”冲击和前所未有的低利率的四大变化下,资金上半年开启一场历史罕见的大迁徙。

2

资金上半年的布局

资金南下港股、杠杆资金冲高回落、“国家队”借道ETF稳市、险资频频举牌银行股是上半年资金面突出特征。

其中ETF凭借低成本、高透明度、分散风险的独特优势,成为上述资金布局的枢纽。

截止6月30日,ETF市场规模达到4.3万亿的历史高点,上半年合计净流入3023亿元,ETF资金流向同样是资金偏好的重要观察窗口之一。

南下资金6月净买入港股802.51亿港元,为连续第24个月净买入,上半年累计净买入港股7311.87亿港元,逼近2024年全年水平(8078.66亿港元),更是2023年(3188.41亿港元)的两倍多。

南向资金净买入居前的个股同样呈现上半年的四大变化:“互联网巨头+银行股+新消费+科技创新”。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

事实上港股大牛市的背后集中在少数行业甚至个股,年初以来跑赢指数的个股占比只有35%,因此ETF成为资金南下的主要工具之一,如恒生科技指数ETF(513180)跟踪的恒生科技指数上半年“吸金”151亿元。

杠杆资金方面,在2-3月DeepSeek引发的中国资产重估行情中,融资资金大幅流入A股成为主要的增量资金之一。6月末融资余额的回升同样引爆大金融行情。

进入4月的市场巨震,融资余额下降,同期中央汇金、中国诚通等“国家队”逢低大幅买入股票ETF,4月单月爆买超2000亿元,为市场提供重要的流动性支持,如沪深300ETF华夏(510330)上半年净流入303.17亿元,规模位居全ETF市场第一。

2025年保险举牌潮持续,截止到6月20日, 保险举牌次数合计19次,其中9次举牌银行股(7 次举牌港股银行),4次举牌交通运输股、2次举牌公用事业股、1次举牌金融非银股,可见高股息依旧是险资配置的“压舱石”。

在风险事件频发的二季度,成长股高位回落,红利低波指数防御能力开始凸显,开启屡创新高之路,红利低波ETF基金(159547)上半年涨6%,显著跑赢沪深300指数。

红利低波ETF基金(159547)、银行ETF基金(515020)跟踪的指数红利低波指数、中证银行指数上半年分别“吸金”52.6亿元和32.22亿元。

3

2025下半年,主流大型机构怎么看?

对于权益投资者而言,今年需要接受一个不太一样的投资环境,包括:外部环境的剧烈变化、全球资金配置再平衡、股市的战略定位前所未有高、拥抱科技创新。

如果将时间往前拨至自去年9月24日以来观察,发现上文归纳的四大变化【科技创新引发中国资产重估、新消费爆发、“对等关税”冲击和前所未有的低利率】指向中国经济变革的破局之道——财政(内需)、科技创新和关税。

中金团队指出,判断下半年走向的一个视角就是看关税、财政与AI这三者的相对变化,鉴于中国经济整体修复但有结构亮点的情况下更有利于港股,建议聚焦分红、科技、出海、新消费等。

从各大券商年中策略看,“科技+红利+消费”杠铃策略是机构下半年的主流看法。

过去三年,港股经历了罕见的暴跌,之后迎来史诗级反弹。同时,A股龙头企业赴港二次上市、18C制度吸引专精特新企业、中概股加速回归,使港股汇聚大量优质资产。

回顾历史,从2019年以来,中国股市每逢大行情启动,都是港股先行,A股随后跟上。

A股自去年“924行情”以来,大部分时间在3400点上下区间窄幅震荡,随着管理层不断稳定资本市场预期,每逢关键时点护盘资金强势稳市,再者长期资金入市抬升市场中枢。

在此背景下,以中央汇金为代表的国家队持续买入宽基ETF,个人投资者也借道ETF参与市场,带动ETF市场出现爆发式增长。

去年三季度末,被动投资基金持有A股市值历史上首次超越主动权益基金,对市场生态以及公募基金行业发展格局产生了深远影响。

以港股为例,近一年来大量资金南下涌入港股,主要偏好于科技、医药、金融和消费:

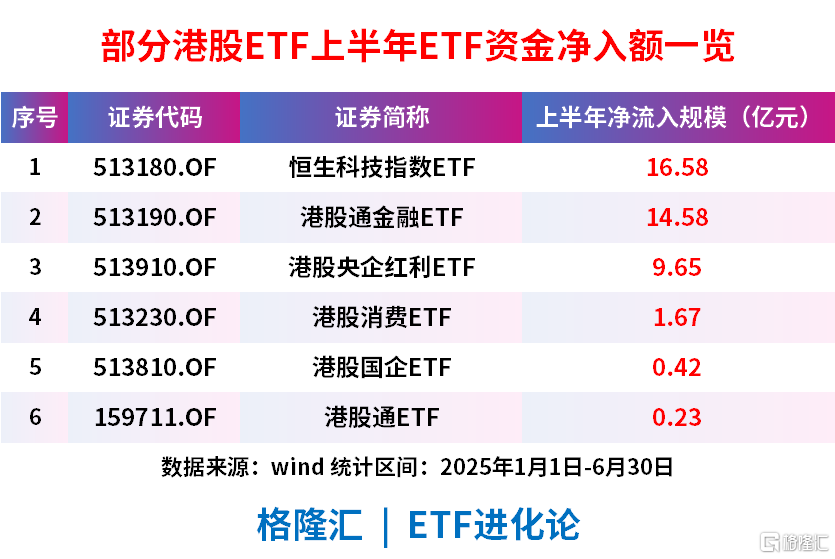

A股投资者也在借道ETF买入港股,其中恒生科技指数ETF、港股通金融ETF、港股消费ETF上半年净流入额达16.57亿元,14.58亿元、1.67亿元。

恒生科技指数ETF(513180)一键囊括30家港股市值最大、研发投入较高且营收增速较好的科技企业,包括腾讯、阿里、小米等,覆盖互联网、新能源车、芯片等多个高增长赛道,是布局港股科技龙头的优质工具。

港股通金融ETF(513190)及其联接基金(A类:020422,C类:020423)聚焦港股金融蓝筹股,成份股涵盖港股上市的银行、证券、保险等金融企业。

港股消费ETF(513230)的权重股不仅有互联网巨头小米(16.17%)、腾讯(14.99%)、阿里巴巴(14.44%),同时还囊括了体育国货李宁、新秀消费泡泡玛特等A股稀缺的“新消费”龙头。

A股方面,资金青睐于科技、金融等领域:

科创50ETF(588000)及联接基金(A类:011612,C类:011613)作为跟踪科创板核心资产的工具,其成分股高度聚焦半导体、医药生物等战略领域,管理费年费率为0.15%、托管费年费率为0.05%,均为全市场最低水平。

为了更好服务科技创新和新质生产力发展,科创板“1+6”政策6月18日正式发布,科创板未来或将有更多处于未盈利阶段的科技型企业上市,向市场释放“资本市场要为硬科技提供长期资金”的政策信号。市场看好科技板块6月反攻,科创50ETF当月大幅净流入16.36亿元。

金融科技ETF华夏(516100)及其联接基金(A类:023884,C类:023885)是去年“9·24”行情中横空出世的“牛市新第一旗手”,区间最高涨幅超100%。

该ETF被动跟踪中证金融科技主题指数,涵盖软件开发、互联网金融及数字货币产业链,同时囊括拉卡拉、京北方、四方精创等稳定币热门个股,稳定币概念股含量达20.66%,因此在稳定币概念火爆的6月,金融科技ETF华夏净流入2.17亿元。

人形机器人作为新一代产业风口,仅机器人ETF(562500)一只产品上半年就净流入104亿元,该基金跟踪中证机器人指数,涵盖传感器、伺服系统、AI 算法等机器人产业链关键领域,成份股包括拓普集团、绿的谐波、鸣志电器等龙头企业。

365编辑器

4

小结

近些年发生的事足以让大家明白,世界正置身于变革的洪流中,各领域都经历前所未有的动荡,不变则退。

2025年5月,我们亲眼见证了银行存款利率破1的历史性时刻,货币基金收益率从2013年年的6%收益率到如今逼近跌破1%关口,意味着无风险收益已接近归零,未来的收益取决于个人能承受多少风险,以及对时代更迭的清醒认知。

然而权益投资投资大多时候都在坐冷板凳,如万得全A指数从2024年9月1日-2025年6月30日的197个交易日里有112天上涨,区间涨幅31.79%,其中的97%的涨幅是去年的9月24日-10月8日的5个交易日贡献的。

对于普通投资者而言,克服 “择时冲动”、通过长期持有和纪律性投资是更务实的选择。

正如橡树资本霍华德・马克斯所说:“投资的关键不是时机,而是时间——你在市场里待了多久,比你什么时候进入市场更重要。”

上下滑动查看完整风险提示:

风险提示:上述内容仅反映当前市场情况,今后可能发生改变,不代表任何投资意见或建议。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。指数基金存在跟踪误差,基金过往业绩不代表未来表现。购买任何基金产品前请阅读《基金合同》《招募说明书》等法律文件,请根据自身风险承受能力、投资目标等选择适合自己的产品。市场有风险,投资需谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51