回调后再度大涨!港股通创新药ETF(159570)大涨超3%创历史新高!创新药价值正在重估,后续关注哪些催化?

继昨日回调后,港股通创新药ETF(159570)再度大涨超3%创新高,盘中成交额已快速突破12亿元,规模和流动性大幅领先同类!资金积极涌入,港股通创新药ETF(159570)近10日已累计净流入超10.8亿元,最新基金规模达53.12亿元强势领跑同类!(截至2025/6/11)

消息面上,间6月9日至11日,第46届高盛全球医疗健康年会在美国迈阿密举办。中国生物制药受邀出席,公司资本市场负责人在会上介绍,中国生物制药近年来持续深化创新转型,成果显著。公司创新产品收入占比已从2018年的16%提升至2024年的42%,预计2025年将突破50%,标志着公司阶段性创新转型成功。未来三年,公司计划每年上市至少5款创新产品,到2027年创新产品收入占比将进一步提升至60%。受消息利好,中国生物制药盘中大涨超15%。

截至9:58,港股通创新药ETF(159570)标的指数其他成分股也多数飘红:晶泰控股、百济神州涨超3%,石药集团涨超2%,信达生物、康方生物涨超1%。

【创新药价值重估:出海进展+政策支撑+港股亮眼】

中银证券认为,受出海、政策和港股的多重利好,创新药价值正在重估,可以分成基本面和交易两个层面来看:

1. 基本面:出海进展+政策支撑催化创新药价值重估。

经过多年孵化,中国创新药企产品的国际竞争力正在提升。2025年ASCO年会上中国创新药企共贡献73项口头报告,并首次有11项入选“最新突破摘要”(LBA)。此外,中国创新药企出海也正在加速,2025年第一季度,中国创新药license-out(海外授权)交易已有41起,总金额达369.29亿美元,仅3个月就接近2023年全年水平。

与此同时,国内政策环境的持续改善为创新药行业提供了双重支撑。一方面,政策层面趋向保护创新药企利润空间,强化质量评估而非“唯低价论”;另一方面,药监局审评审批效率也有较为明显的提升。

2. 交易层面:港股映射催化,创新药仍具长期投资价值。港股“18A”政策催化下,医疗企业密集赴港上市,这些企业聚焦前沿、代表着未来的医疗产业方向,受到市场广泛关注,同时作为离岸市场,美元贬值、资金回流新兴市场之下,港股也受到资金催化,港股创新药板块表现亮眼。综合来看,创新药受到基本面与交易面多重催化,后续行情仍然可期。

(来源:中银证券20250611《策略点评:创新药价值正在重估》)

【创新药后续有何催化?】

据太平洋证券统计,6/3-6/8医药板块上涨1.13%,跑赢沪深300指数0.25pct。板块内部来看,子板块中创新药、疫苗、药用包装和设备表现相对较好,建议重视医药板块受市场定价权资金变化所带来的增量影响,尤其是阶段性布局AI医疗及创新药的投资策略。

创新药方面,流动性和风险偏好提升,数据和BD催化有望成为全年主线。在港股流动性和风险偏好双重提升的背景下,叠加4-6月的AACR、ASCO等会议集中发布数据,创新药biotech的催化剂事件的关注度大幅提升。考虑到创新药biotech的IPO集中在2019-2021年,目前正处于其核心管线已充分验证、但第二梯队管线正在/即将读出概念验证(IPO时处于临床前或IND阶段,3-4年后出POC数据)的窗口期。太平洋证券认为国内企业的双抗ADC、TYK2抑制剂、GKA激动剂、泛KRAS抑制剂管线处于全球领先状态。

(来源:太平洋证券20250611《板块持续跑赢大盘,关注后续创新药催化》)

【关注中国硬核创新药力量,新质生产力代表,认准港股通创新药ETF(159570)】

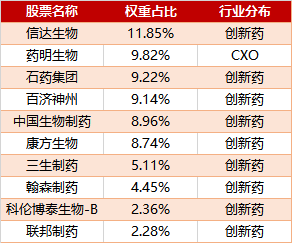

港股通创新药ETF(159570)100%布局创新药产业链,前十大权重合计占比近72%,龙头属性突出!

港股通创新药ETF(159570)特点鲜明:

更纯粹的创新药(高达85%的创新药权重占比,全市场医药类指数中更高);

更低估的创新药(截至6月11日,近5年市销率分位数64.5%,比超35%的时间便宜)

底层资产是港股,可以T+0交易!

关注中国硬核创新药力量,新质生产力代表,认准港股通创新药ETF(159570),场外联接(A类:021030;C类:021031)!

风险提示:基金有风险,投资需谨慎。文中个股仅作为指数成份股客观展示,不代表任何投资建议。港股通创新药ETF(159570)属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。本基金投资范围包括港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51