【一周科技动态】"特马"疯争下的特斯拉风险与机遇;博通财报隐含的“悲观要素”

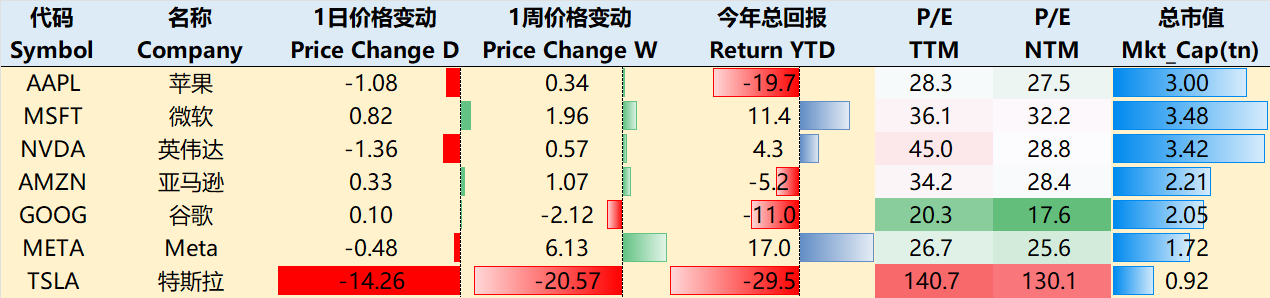

涨跌纷纭——一周大科技表现

本周宏观主线:ADP远逊预期;加密之春?“特马”疯争

本周的ADP数据显示就业增长放缓至两年低点,显示劳动力需求连续第二个月降温,引发了对经济动能的担忧,并可能对货币政策产生影响。劳动力市场降温,可能促使美联储面临降息压力,但稳定的工资增长以及关税等也会限制货币政策的调整空间。同时仍需关注ADP数据与BLS非农数据的差异,以及调整后结果的影响。

$Circle Internet Corp.(CRCL)$ 作为“稳定币第一股”成功登陆美股,在定价从最初的24美元一路提升至31美元后,首日暴涨122%,最高曾达到103美元,这也标志着稳定币正式获得主流金融市场认可。其IPO不仅提振了行业信心,加速加密与传统金融的融合,还可能推动更多合规稳定币发行商寻求上市。

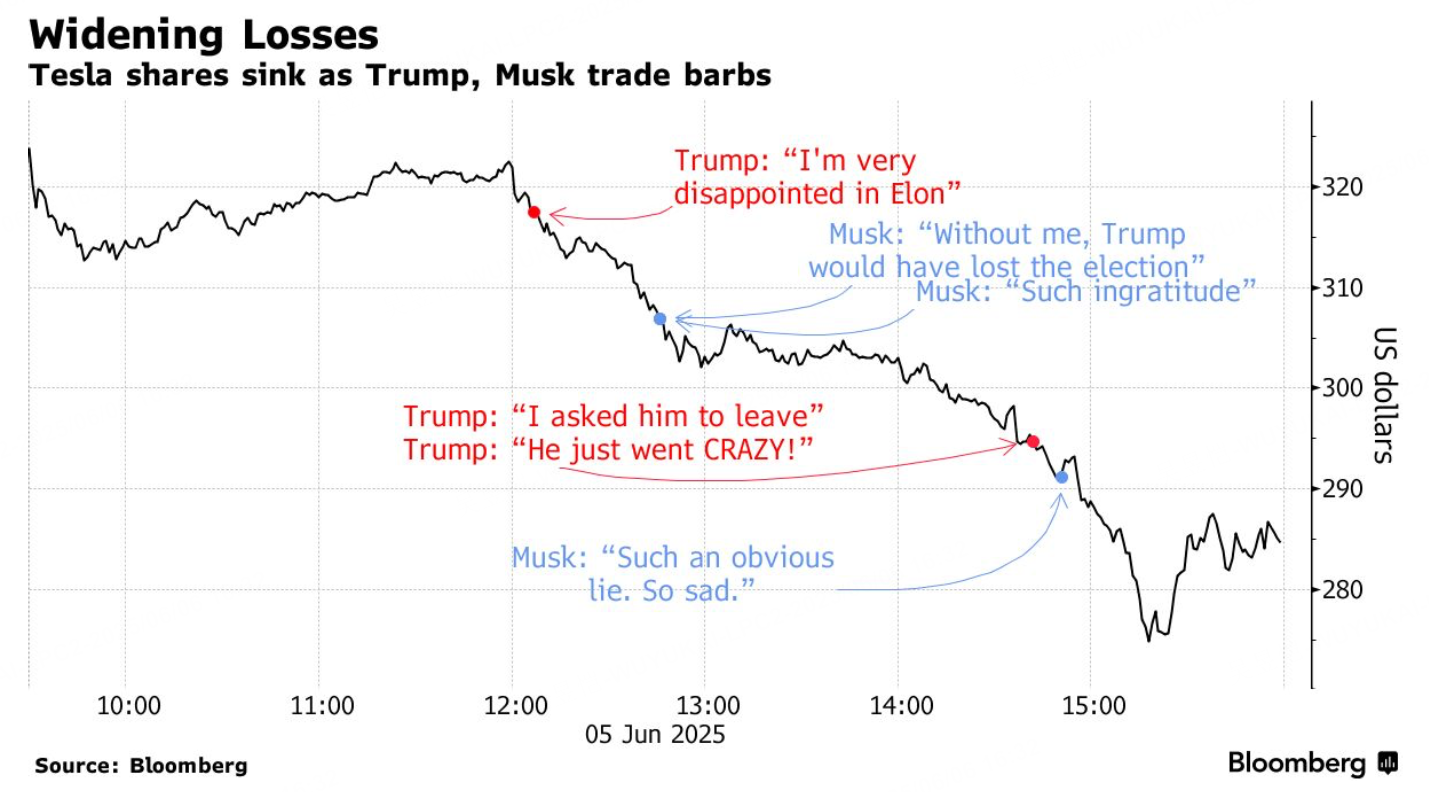

马斯克由于不满共和党通过的big beautiful bill不断在社交媒体上开喷,并迅速升级,马斯克则发起投票试探自立政治流派,这场冲突在短短几小时内从政策辩论演变成个人攻击,引发市场对特斯拉股价的担忧。此前,马斯克明确反对特朗普的财政和贸易政策,并宣布将重心转向商业而非政治。特朗普虽试图淡化分歧,但未正面回应马斯克的诉求,表明双方短期内难以和解。

大科技本周大多上行,除了特斯拉,至6月5日收盘,过去一周,其中 $苹果(AAPL)$ +0.34%, $微软(MSFT)$ +1.96%, $英伟达(NVDA)$ +0.57%, $亚马逊(AMZN)$ +1.07%, $谷歌(GOOG)$ $谷歌A(GOOGL)$ -2.12%, $Meta Platforms, Inc.(META)$ +6.13%, $特斯拉(TSLA)$ -20.57%。

影响资产组合的核心交易策略——一周大科技核心观点

特斯拉的一些问题,以及潜在支撑

目前对Tesla来说的一个核心问题是特斯拉的估值体系已经与基本面脱钩,一部分是对马斯克个人行为的押注,另一部分则是对未来部分业务的“想象力”(长期包含了对自动驾驶等技术的乐观预期,这部分溢价使其维持高估值)。

2025年6月,政策分歧和个人恩怨导致马斯克和川普的关系“破裂”,导火索是马斯克对特朗普税收法案的批评,称其为“令人作呕的丑陋”和“荒谬”。而特朗普威胁终止对特斯拉及SpaceX的政府合同与补贴,导致特斯拉股价单日暴跌14%,创历史最大单日跌幅。

本次事件触发了三重重估:

政策风险:政府支持的不确定性

品牌风险:政治争议影响消费者选择

管理风险:董事会制衡机制的失效(董事会不会采取任何行动,没人会保护特斯拉股东)这种治理结构使特斯拉在面临领导人行为风险时毫无缓冲能力

当然,虽然tesla的基本面有所恶化,但单日14%的跌幅可能包含非理性因素,包括算法交易的助推效应、做空力量的集中发力、媒体放大效应等,历史上这类由突发事件引发的暴跌往往会出现技术性反弹。

xAI启动3亿美元融资

xAI的核心产品是Grok聊天机器人及超级计算机集群Colossus,2025年3月xAI收购X(原Twitter),其估值结构为:xAI的800亿美元+X的330亿美元=集团整体1130亿美元

2024年底完成50亿美元私募融资,估值450亿美元,而此次融资后公司估值达1130亿美元,18个月内估值增长151%,反映AI赛道热度与马斯克生态协同效应

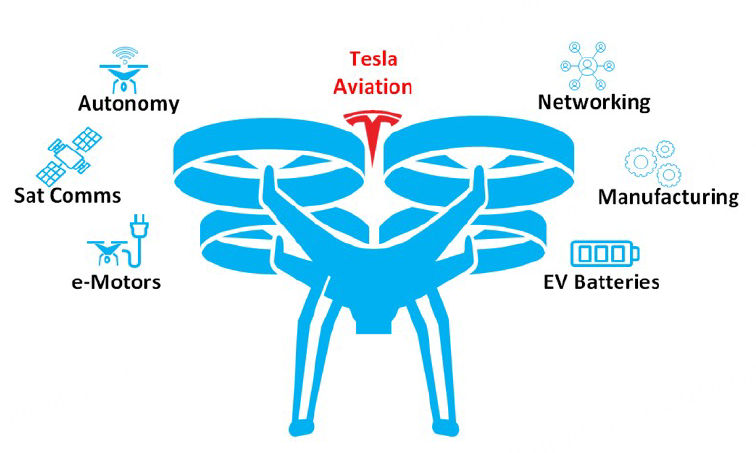

“国防”视角下的Tesla?

马斯克认为无法自主生产无人机的国家将沦为能生产国家的附庸,也是基于目前中国每日无人机产量超过美国年产量的事实。无人机可能成为Tesla的下一个风口。

大摩认为,低空经济有万亿级别的市场潜力,2040年达1万亿美元,2050年或达9万亿美元,从货币化效率来看,1架电动垂直起降飞行器(eVTOL)的营收潜力相当于15辆共享汽车。而Tesla在这一领域有极高的技术迁移能力:制造、材料科学、自动驾驶、电池技术、机器人;以及Starlink卫星网络的通信支持。

如果美国政府加速无人机本土化政策,Tesla技术甚至可以迁移至国防领域(如Optimus机器人、Dojo超算)

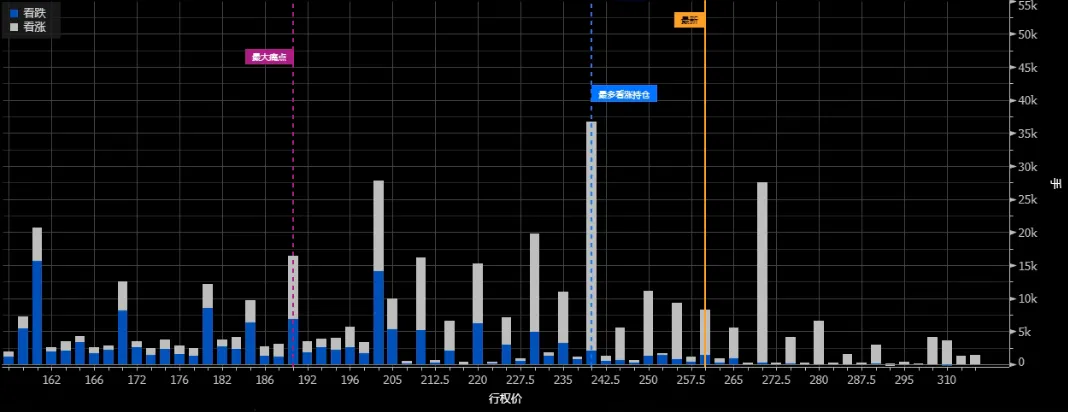

期权观察家——大科技期权策略

本周我们关注:AVGO高预期下的财报,有何瑕疵?

AVGO在6月5日盘后公布财报,整体表现均超预期,主要由AI业务的结构与增长驱动,但因此前市场预期打得较满,因此并没有出现原有的大涨。

主要亮点包括:AI加速器与网络设备市场双轮驱动;自研XPU已服务三大超大型客户(Google、Meta、字节跳动),新增4家潜在客户处于深度定制阶段,客户多样化趋势增强;强劲的自由现金流、稳定的毛利率与高盈利质量;VMware提供稳定经常性收入支撑;ASIC的TAM巨大,AVGO长期有望占主导地位。

部分偏悲观或低于市场预期的要素包括:部分偏悲观或低于市场预期的要素(部分偏悲观或低于市场预期的要素);FY25年EPS引导值略低于市场共识( Q3EPS 1.65美元<市场共识1.66美元);估值过高导致情绪面承压(相比NVDA、AMD等成长性公司,AVGO当前的估值“增长兑现难度较高”,且股价已经Price-in);此外,AI收入当前由Networking主导,XPU(ASIC)贡献相对滞后(增速仅10-15%);出口限制潜在影响仍未解除。

期权方面,6月的月期权(6.20)的交易深度不大,且目前股价均在PUT和CALL的最大开仓之上,显示有一定回调压力。考虑到财报后的表现是回调,因此未来1-2个月上行仍有一定阻力。

再给个持仓大科技股的理由——为何"TANMAMG"组合总超大盘?

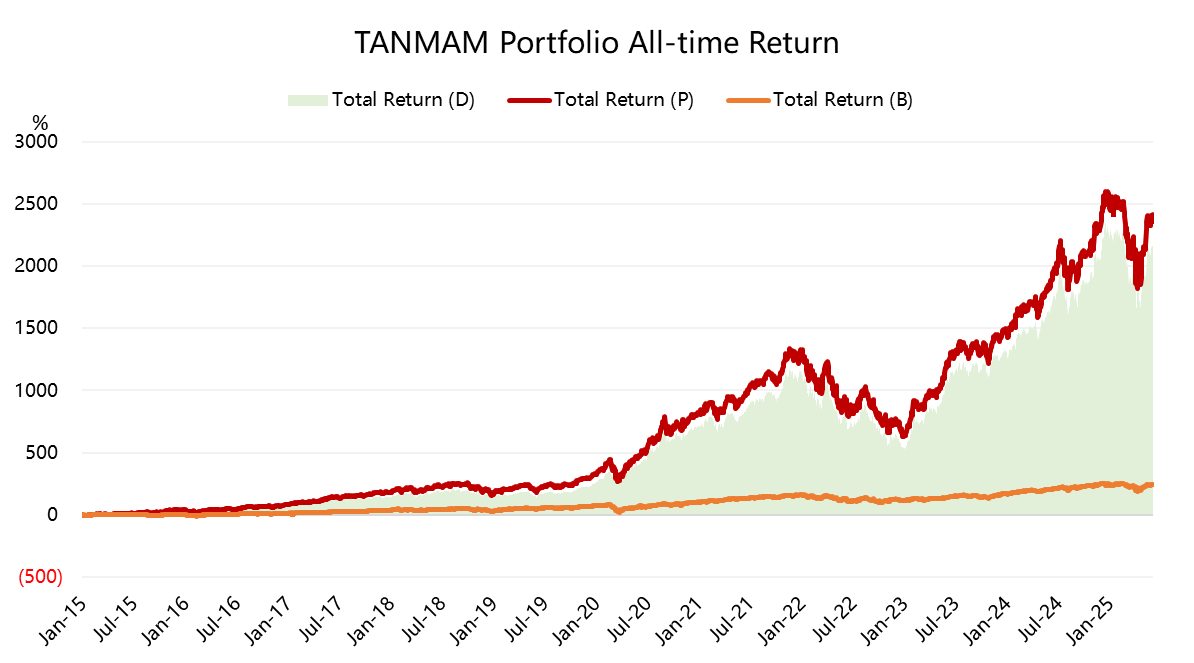

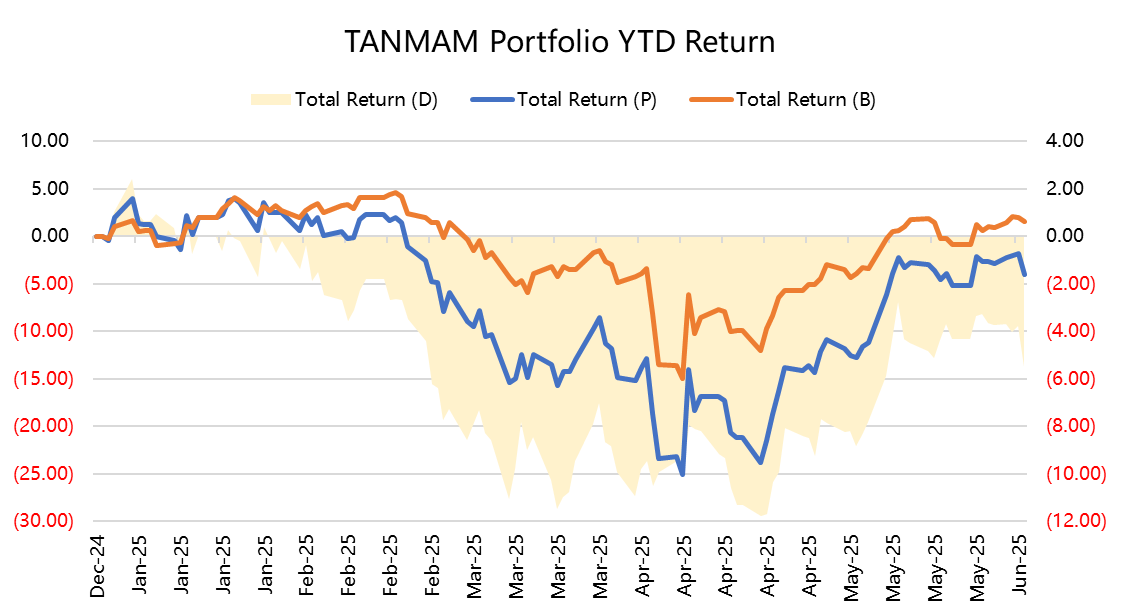

七巨头(Magnificent Seven)组成一个投资组合(“TANMAMG”组合),等权重、每季度重新调整权重。回测结果从2015年以来表现是远超 $标普500(.SPX)$ 的,总回报达到了2390.72%,同期 $标普500ETF(SPY)$ 回报243.02%,超额收益2147.69%。

今年以来大科技股出现回调,回报为-2.69%,不及SPY的0.98%;

过去一年组合的夏普比率上升至0.79,SPY为0.82,组合的信息比率0.97。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61