逆周期布局,戴文能源的底部到了?

随着能源价格下滑,戴文能源公司股价回落至接近 30 美元的低点。该公司面临能源价格波动的挑战,但石油价格不太可能长期维持在当前水平。有外国分析师认为,能源股正处于多年低点时,看涨情绪极为强烈。

作者:Stone Fox Capital

少即是多

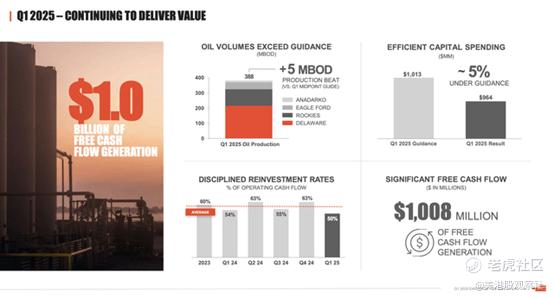

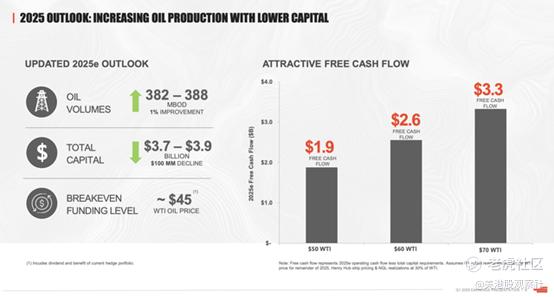

戴文能源计划在资本支出上减少 1 亿美元,同时将石油产量实际增加 2000 桶 / 天,达到平均 38.2 万 - 33.8 万桶 / 天。公司 2025 年资本支出预计约为 38 亿美元,同时仍将产生强劲的现金流。

2025 年第一季度的业绩凸显了公司的财务纪律和执行力。戴文能源因石油产量超出预期 5000 桶 / 天,同时资本支出比计划少花约 5%(相当于 4900 万美元),从而产生了 10 亿美元的自由现金流。

与能源行业类似,戴文不断提高效率,截至 2025 年,与 2024 年相比,完井效率提高了 12%,钻井效率提高了 7%。公司继续减少钻机数量,预计在将钻机数量从 2024 年上半年的 16 台减少到 2025 年下半年的 11 台的同时,维持生产能力。

公司目标是到 2026 年通过进一步优化业务计划产生额外 10 亿美元的自由现金流。该计划包括在 2025 年削减 1 亿美元的资本支出,以及在 2026 年进一步削减成本,总计从资本效率和生产优化中减少 4.5 亿美元的成本。其他成本削减将来自公司领域和商业机会。

收益率依然强劲

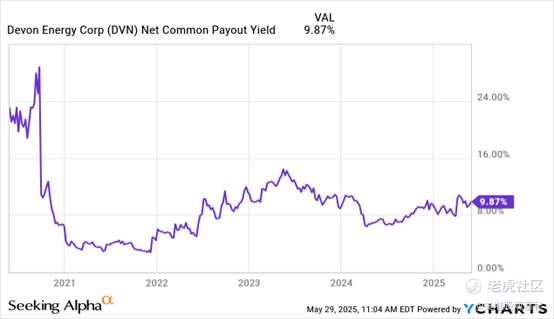

戴文继续支付丰厚的股息,固定季度派息金额为 0.24 美元,在当前股价下股息收益率达 3.1%。随着未来能源价格反弹,能源公司将恢复支付更大的可变股息,该股息通常超过前几年的固定金额。

虽然戴文能源股价下跌,但公司在该季度回购了 850 万股,花费 3.01 亿美元。公司以每股约 35 美元的价格回购股票。

戴文能源的净派息收益率(股息收益率 + 净回购收益率)接近 10%。公司在第一季度花费 4.64 亿美元用于资本回报,即使将该金额年化,净派息收益率也接近 9.4%。

能源公司历史上通常只在股价因油价上涨而处于高位时回购股票。戴文在股价低迷且现金流充足时回购股票至关重要。

油价目前已跌至多年低点。过去几年购买像戴文这样的能源股的最大风险在于油价接近 90 美元 / 桶,而当前油价约为 60 美元 / 桶。

美国关税导致全球贸易持续混乱,可能使油价进一步暴跌,股价可能会随着油价跌至 50 美元 / 桶而进一步下跌。

戴文预测,即使 WTI 油价下跌至 50 美元 / 桶,公司仍将保持强劲的自由现金流。目标是在当前 WTI 油价 60 美元 / 桶的情况下实现 26 亿美元的自由现金流,而在 WTI 油价 50 美元 / 桶的情况下实现近 20 亿美元的自由现金流。

戴文在 2025 年甚至不会实现上述分析中使用的大部分 10 亿美元成本削减。2025 年自由现金流目标将在此基础上增加超过 5 亿美元。

公司估值已降至仅 200 亿美元,戴文能源拥有强劲的资产负债表至关重要。公司刚刚出售了马特霍恩管道的股权,获得约 3.75 亿美元,为本就净债务有限(77 亿美元)的资产负债表提供更多现金,净债务与 EBITDAX 比率仅为 1.0 倍。

如果某人对 70 美元 / 桶的油价有一个基本假设,那么该股票的交易价格约为 33 亿美元自由现金流目标的 6 倍。随着自由现金流目标在 2026 年底接近 40 亿美元,该股票仅以这些目标的 5 倍进行交易。

总结

戴文能源提供了接近 10% 的强劲净派息收益率,同时在油价较低的情况下仍能产生可观的自由现金流。尽管在当前范围内,该股票可能会随着能源价格而低迷,但这里的机会在于,在下一次油价上涨时,收集股息并最终推动股价回升。

$德文能源(DVN)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.65

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照81.02

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56