小米营收新高,什么信号?中信证券:年度级别牛市可期,第一步加仓港股

昨天小米发布了2025年的一季度财报,营收直接超千亿创了历史新高,而且高于市场预期,让不少网友直呼雷总威武。而且小米的汽车业务+AI业务毛利率高达23.2%,直接领先了比亚迪(20.07%)、理想(19.7%)、长城(17.84)、吉利(15.8%)等一众车企,非常厉害。

所以消息一出,大摩、大和、中信建投等国内外机构立马唱多小米,并且指出YU7在7月上市可能还会推动股价上涨,是个非常有力的催化剂。中信证券也指出,从2025年四季度开始,全球主要经济体在经济和政策周期上预计再次同步,财政和货币同时扩张,港股和A股市场将望迎来指数牛市。

并且风格上也会发生2021年以来的重大切换,从持续4年的中小票题材轮动转向核心资产的趋势性行情;从策略角度来看,最重要的策略选择应是重塑港A配比,进一步提升港股配置。

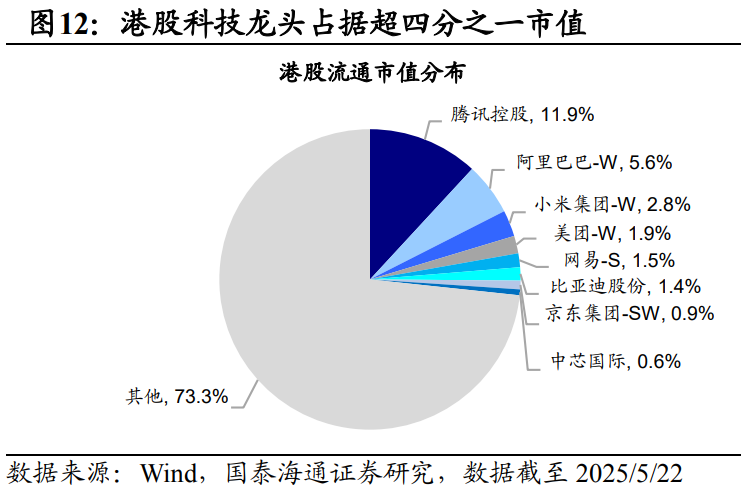

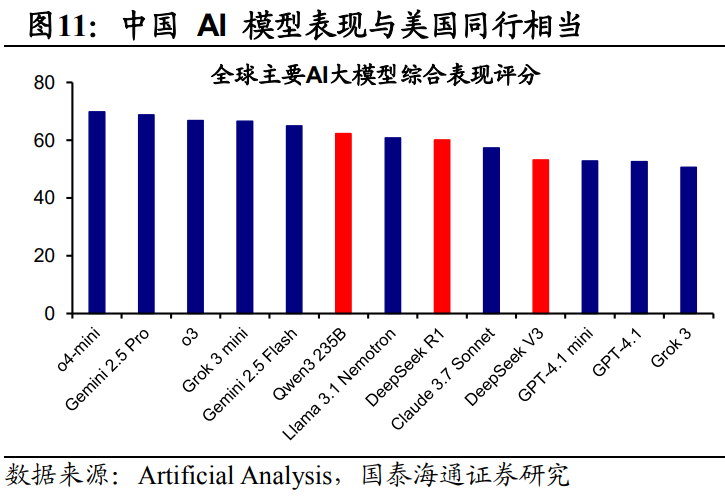

要知道,港股聚集了我们国家大量的科技龙头,诸如腾讯、阿里、小米、美团、网易、比亚迪、京东、中芯国际均在港股上市,截至上周五八家企业流通市值占比超过港股的四分之一,影响力举足轻重。

前两个月由于退市风险担忧,机构调查过已经有约73%市值占比的中概股实现A+H两地上市,其中不乏优质科技标的。这些公司分布于AI全产业链,涵盖算力基础设施、大模型开发、 商业应用及终端生态等环节,这波AI浪潮吃到红利最多。

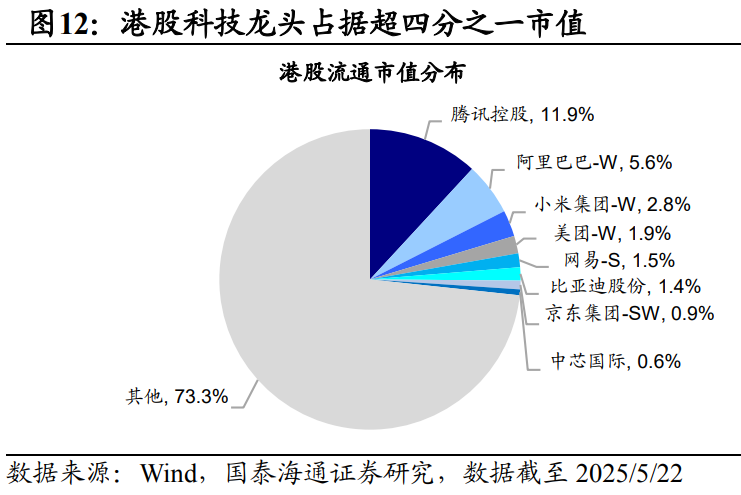

根据斯坦福大学《2024年人工智能指数报告》,2023年我国知名AI大模型数量全球排名第二。2025年全球排行榜中,中国 AI大模型整体表现已经与美国前沿模型相当,其中DeepSeek-R1 更是在“推理与知识”维度中排名全球第三。

回顾历史上几轮牛市,2005-2007年地产链成为牛市主导产业、2012-2015年科创浪潮引领牛市开启、2019-2021年牛市主线是新能源,而这次行情无疑是由AI代表的科技产业主导。股科技汇聚因为龙头标的稀缺性,很大概率会率先并更为受益于AI产业叙事。

但目前恒生科技指数仅包含30只成分股,已经无法全面代表港股科技板块整体情况。从这个角度出发,全面覆盖50只AI、创新药、新能源车等科技龙头的港股科技指数,肯定比恒科更适合埋伏下一轮港股反弹。

这个指数是港股市场唯一一只全面覆盖中国科技十雄:阿里巴巴、腾讯、美团、小米、比亚迪、京东、网易、百度、吉利汽车、中芯国际的指数,权重占比高达70%。

目前京东、阿里、美团相比于亚马逊,腾讯、网易之于谷歌、微软和Meta在估值水平上都有明显得提升空间,未来指数行情可期,港股科技有望逐步向创业板指、纳斯达克等同类指数所处水平靠拢。

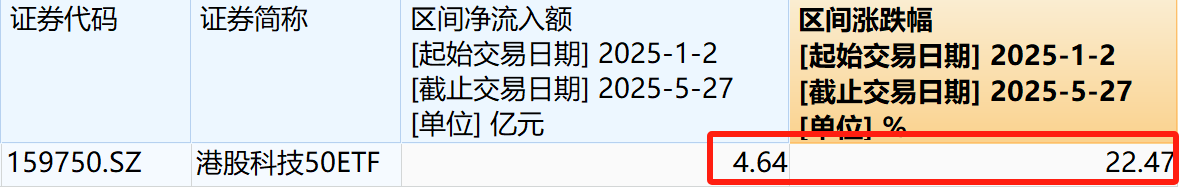

ETF方面,热门两融品种$港股科技50ETF(SZ159750)$跟踪的就是港股科技指数,最近两天接连获资金买入,年内涨幅高达22.47%。今年以来已经有将近5亿净流入ETF,看来大家都在埋伏这一轮港股科技反弹机会。

作者:三好金融民工

交易商排行

更多- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管67.25

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61