定存利率迈向“1”时代,新范式下如何配置资产,盘活“钱袋子”?中证A500指数ETF(563880)延续反弹!

5月20日,最新一期LPR出炉,1年期降至3%,5年期以上降至3.5%,均下降10BP(即0.1%),为去年10月以来首次下调。此前,已宣布“降准”,自2025年5月15日起,下调金融机构存款准备金率0.5个百分点。

与此同时,国有六大行及部分股份行启动年内首次人民币存款利率下调,对活期、定期、通知存款利率下调幅度在5到25bp之间,其中一年期存款首次跌破“1%”。

降准降息背景下,A股市场延续反弹,中证A500指数ETF(563880)喜提两连阳!

【为何此时“降准降息”?】

据专家分析,当前市场存在较大的资金缺口。在支持经济发展方面,需要支持商业银行加大信贷投放,尤其是增加对出口、农业、科技创新等相关行业企业的资金支持。在稳定和活跃资本市场发展方面,还需要支持银行、证券、保险、基金等金融机构与央企集团、众多上市公司增持金融资产,稳定股市,稳定市场信心。

此次利率调整意在应对三重挑战:一是稳增长压力,通过降低融资成本刺激投资和消费;二是房地产行业调整,5年期LPR下调将直接减轻购房者负担;三是防范金融风险,通过稳定银行净息差维护金融体系稳健性。这一系列调整体现了货币政策“稳增长、调结构、防风险”的多重目标平衡。

【那么此次“降准降息”有何影响?】

对于居民而言,最直接的影响为存款收益缩水和房贷压力减轻,或将推动居民权益市场投资需求。

一是存款收益缩水:1年期定存利率下调15BP至0.95%,相当于10万元存1年利息减少约150元。同时理财利率也同步下调,据不完全统计,近期有超过百只理财产品的业绩比较基准被下调,多只降幅超过100个基点。偏好存款储蓄人群的收益会受到直接影响,或将推动居民权益市场投资需求。

二是房贷压力减轻:房贷利率与LPR直接挂钩,当前5年期LPR降至3.5%,相当于100万元房贷月供减少约160元;个人住房公积金贷款利率0.25个百分点,五年期以上首套房利率2.85%降至2.6%,相当于百万贷款总利息节省超4.7万元(来源于中金公司20250515《降准降息后的反躺平第一课:盘活你的钱袋子》)。房贷压力减轻,或有助于稳定居民财富效应,从而推动消费和投资需求。

对于企业而言,一方面有助于降低企业融资成本,从而改善企业盈利预期,另一方面也有利于保持商业银行净息差的稳定,提升金融支持实体经济的可持续性。

一是降低企业融资成本:LPR下调可以直接减少利息支出,提升资金使用效率,改善企业财务状况,刺激企业投资与扩张。

二是保持商业银行净息差的稳定:适度下调存款利率,有利于银行保持相对合理的净息差水平,也有利于增强银行服务实体经济的可持续性和防范化解金融风险的能力。

【此次“降准降息”对市场影响如何?】

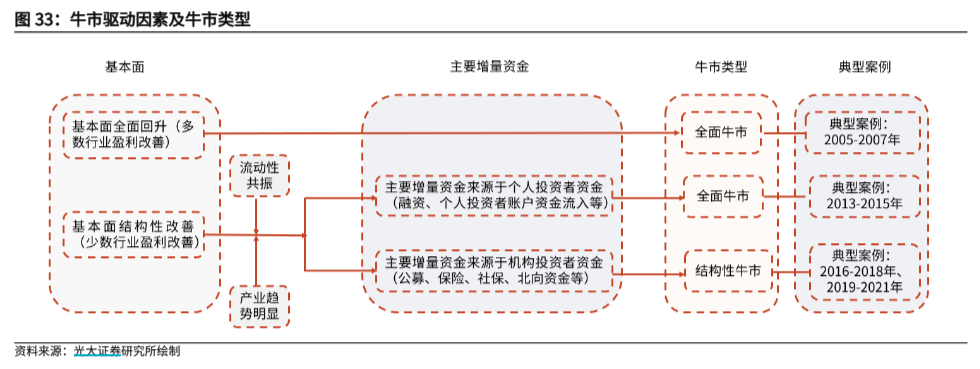

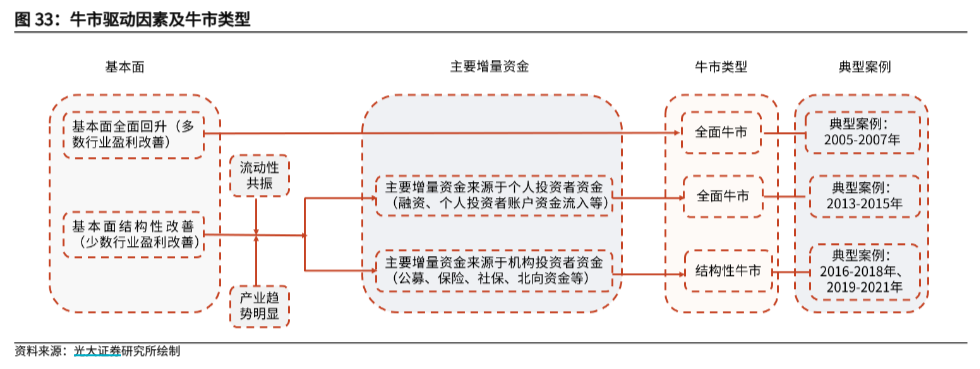

据光大证券统计,基本面回升是大行情形成的核心驱动力,流动性宽松与产业趋势往往形成共振效应。当基本面全面改善时,通常催生全面大行情,比较典型的有2005-2007年牛市行情。而在基本面结构性改善阶段,若与流动性宽松、产业趋势形成共振,同样可能孕育大行情!

(来源于光大证券20250518《A股牛市历史复盘及前景展望》)

当前在系列增量政策下,我国经济稳健复苏,叠加DeepSeek引爆的AI产业趋势,“降准降息”带来的流动性宽松有望夯实市场大行情基础!

增量政策持续发力,稳固经济稳中向好势头。国内方面,财政支出持续扩张,更加积极的财政政策正靠前实施,以推动经济稳步增长。据财政部披露,1—4月,全国一般公共预算支出93581亿元,同比增长4.6%,前4个月支出完成预算的31.5%,支出进度为2020年以来同期最快。海外扰动方面,5月12日中美贸易谈判达成初步协议,关税短期内大幅降低,短期关税风险缓释。随着利好政策不断落地,将进一步推动我国经济稳步修复。

【全国一般公共预算累计支出同比增长率】

数据来源:Wind,截至20250521

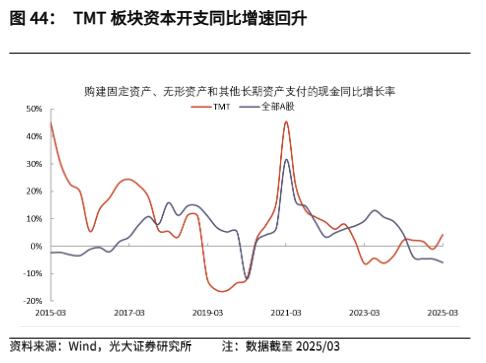

“人工智能 +”持续迎来利好政策,产业化进程加速。从政策导向来看,2024年重要经济工作会议强调开展“人工智能+”,培育未来产业;2025年高层工作报告提出,持续推进“人工智能+”行动!从产业趋势来看,国内 AI企业已开始前瞻性布局,通过加大研发投入和产能建设等资本开支,加速技术迭代与产业落地。截至2025年一季度,TMT板块资本开支同比增速达到4.2%,显著高于同期A股整体的资本开支同比增速。

(来源于光大证券20250518《A股牛市历史复盘及前景展望》)

降准降息落地,为市场上涨提供有利的流动性环境。降准降息对市场的影响包括两方面:一是流动性宽松有望为市场提供增量资金,存款利率下行或推动居民权益资产配置需求,同时有利于降低资金成本,推动保险、券商等中长期资金入市,权益市场流动性有望持续改善。二是改善企业盈利预期,吸引增量资金持续流入,也为市场估值中枢抬升提供坚实的基本面基础。

中国资产重估正当时,把握“基本面稳健复苏+AI催化产业趋势+流动性宽松”下的结构性行情,中证A500指数ETF(563880)或是优质的资产配置工具:

中证A500指数ETF(563880)标的指数聚焦三级行业龙头,是一代核“新”资产的典型代表,有望在宏观经济稳健复苏进程中发挥“强者恒强”优势,也为资产压舱石。

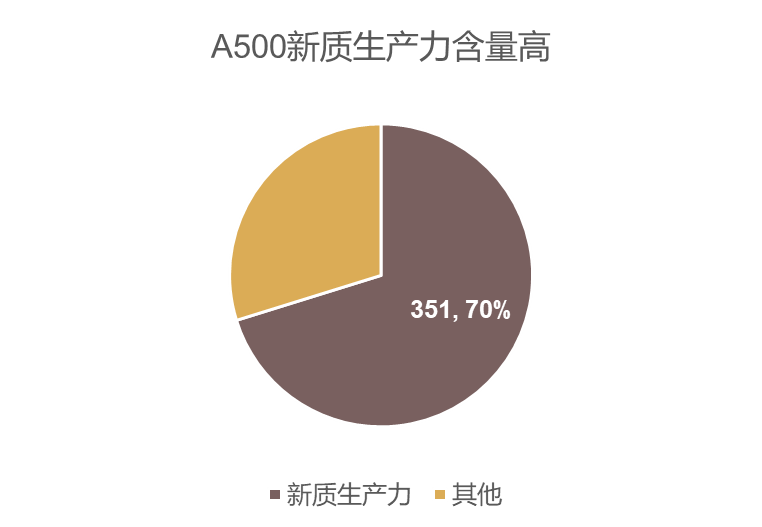

其标的指数在大盘蓝筹的基础上超配“新质生产力”,成分股中有351只与新质生产力强关联,占比高达70%,聚焦半导体、AI、机器人等硬科技板块,有望率先受益于AI+的产业趋势,为新旧动能转化过程中底仓配置优选!

3、中证A500指数等宽基为中长期资金主要配置方向之一。据中证A500指数ETF等核心宽基的披露的2024年持有人情况来看,各类险资、券商资管频频现身前十大成分股席位。在流动性宽松的背景下,中证A500指数ETF(563880)有望承接需求配置稳健资产的中长期资金。

把握核心资产的战略性配置机会,高效配置优质中国资产,认准中证A500指数ETF(563880),一键把握市场大BETA投资机遇!公开资料显示,中证A500指数ETF(563880)不仅综合费率为全市场最低档(管理费仅0.15%,托管费仅0.05%),更设置了“可月月评估分红”的盈利分配机制,为投资者提供相对可预期的稳定收益!中证A500指数ETF(563880)已正式纳入融资融券标的,玩法再升级,规模与流动性有望进一步提升!最后,中证A500指数ETF(563880)是全市场唯一含“88”代码的A500类ETF,563880,谐音“我留下发发了”,倒着念更谐音“您发发365”!无证券账户者可关注场外联接基金(A:022469,C:022470)。

风险提示:本材料仅为宣传材料,不作为任何法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。投资有风险,基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。投资人应当认真阅读《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,基金管理人提醒投资人基金投资的"买者自负”原则。本基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51