多线开花,迪士尼的春天终于来了?

大家好,我是海豚君!

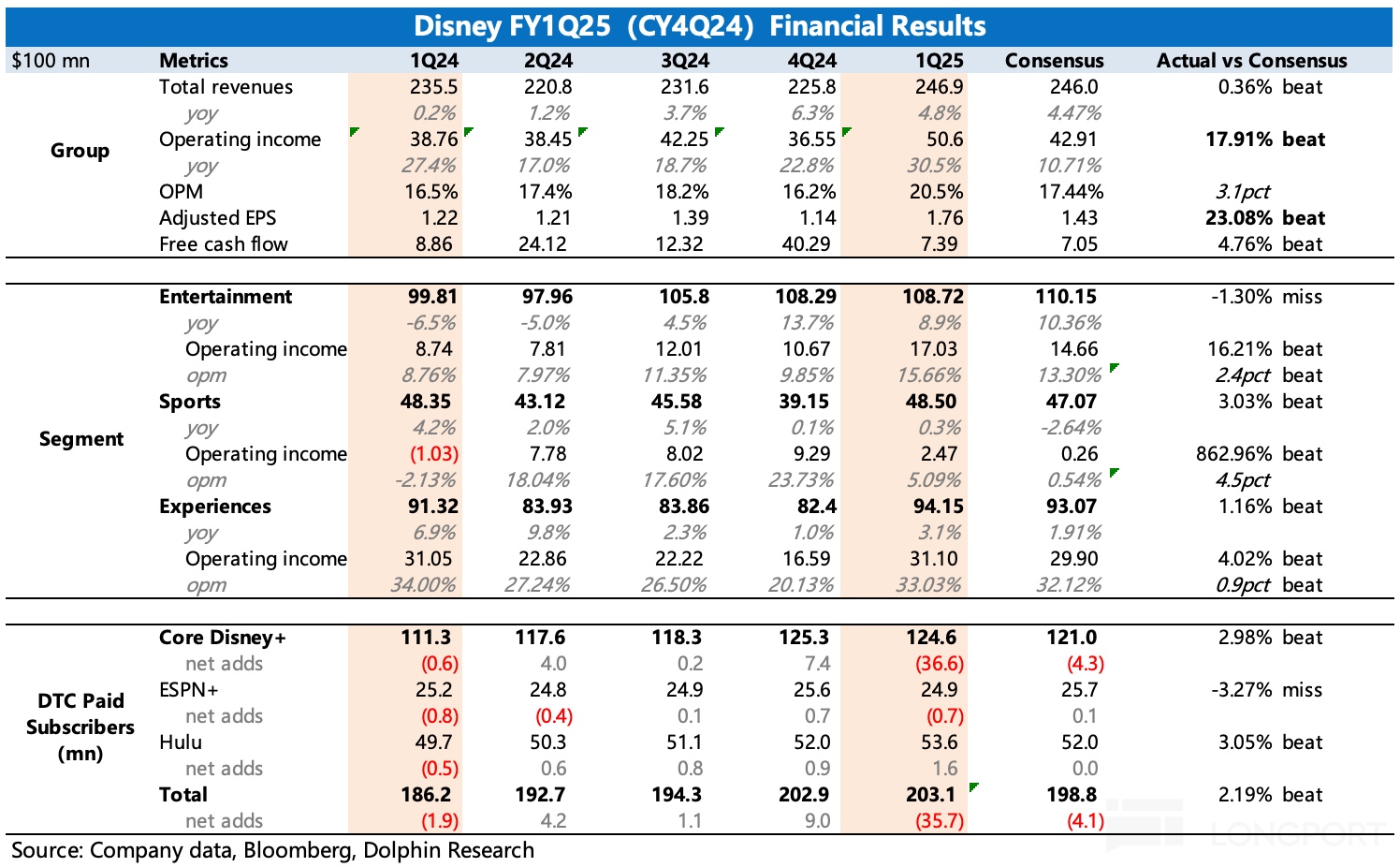

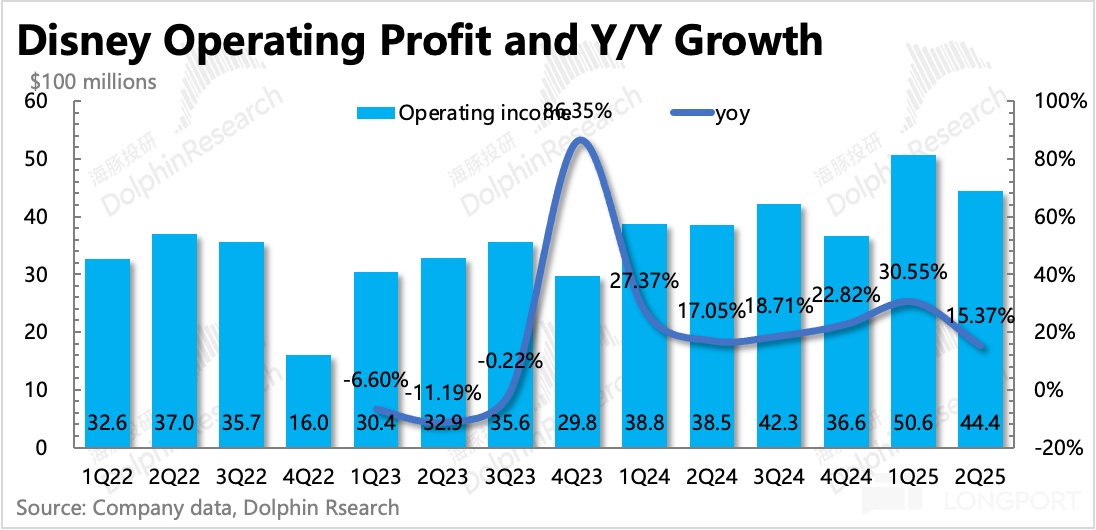

$迪士尼(DIS.US) 美东时间 5 月 8 日美股盘前发布了 2025 财年第二季度(CY25Q1)业绩。二季度业绩不错,在市场预期偏谨慎下,多项业务收入超预期,尤其利润端超预期较多,管理层对今年的展望顺势上调。

具体上:

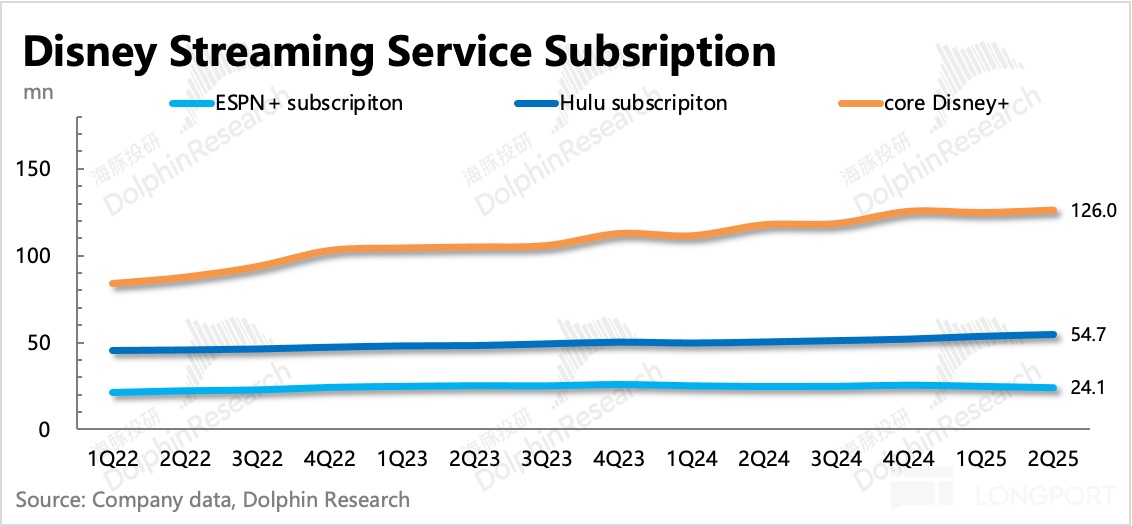

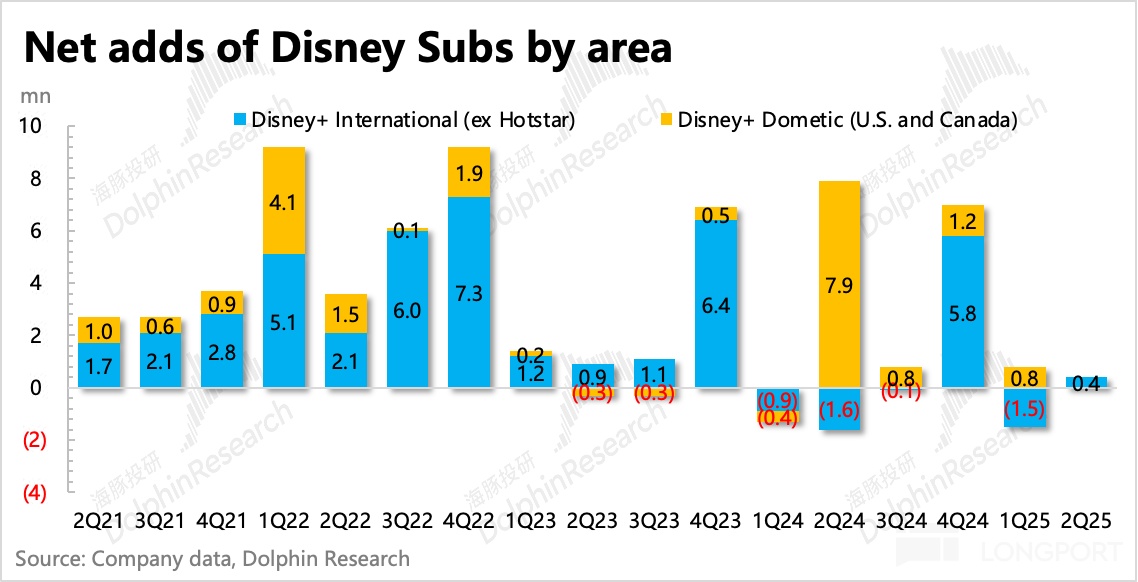

1. DTC 流媒体捆绑 + 账户共享双策略奏效:二季度流媒体用户数的净增加,非常振奋人心。上季度公司给的指引是轻微下降,第三方渠道跟踪的数据表现,Disney+、ESPN 用户活跃的趋势不佳。再加上龙头 Netflix 又一次超预期的用户扩展,自然市场对迪士尼的 DTC 业务就没什么期待。

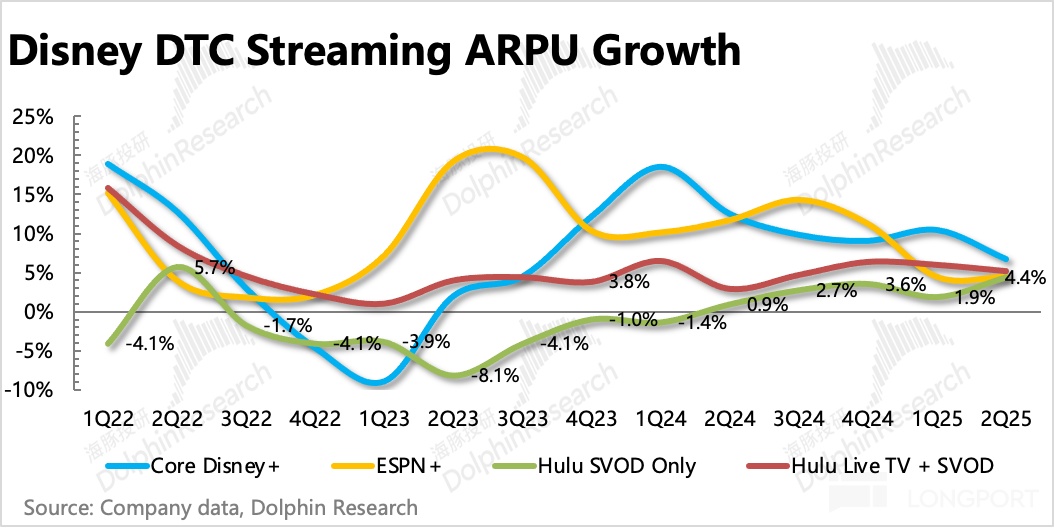

虽说涨价效应也能带动增长,但对于光靠人均付费带动的增长,更像是饮鸩止渴,总是不让人安心。因此当 Q2 Disney+ 实际净增了 140 万人,并且指引下季度还会 “轻微增长”,同时全年流媒体利润将在订阅数增长、涨价、广告套餐推出以及捆绑内容整合减少资源浪费下,经营利润同比大幅增长。以 “用户认可” 的方式换来的增长,无疑会提振市场情绪。

背后原因,海豚君认为恐怕与Disney+ 内容捆绑、打击账户共享以及当期的叫座片《海洋奇缘 2》电影上线流媒体有很大关联。

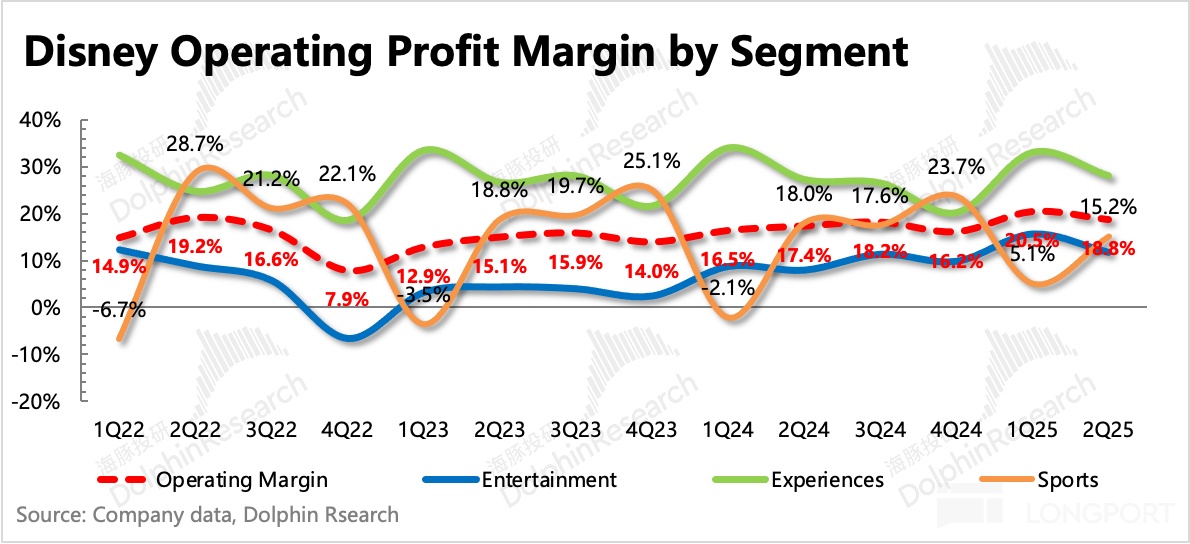

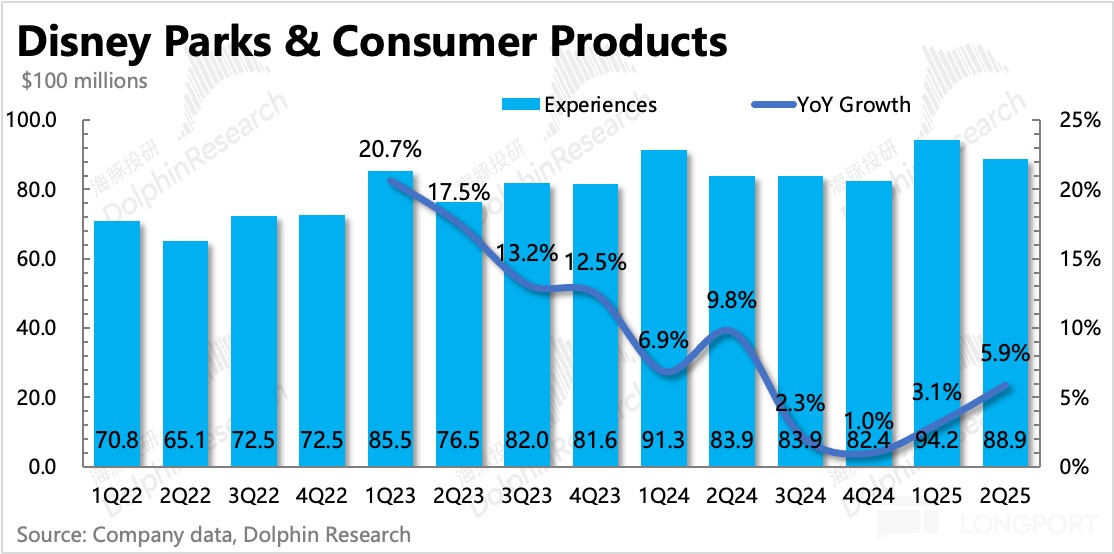

2. 本土公园需求超预期:公园业务是第二个比较惊喜的地方。原本以为,宏观压力下,早已走过后疫情红利周期的主题公园,本土和国际市场都开始会遇到一些增长阻力。再加上今年 Epic 环球公园开始营业(5 月 22 日),市场担心本土竞争会加剧。

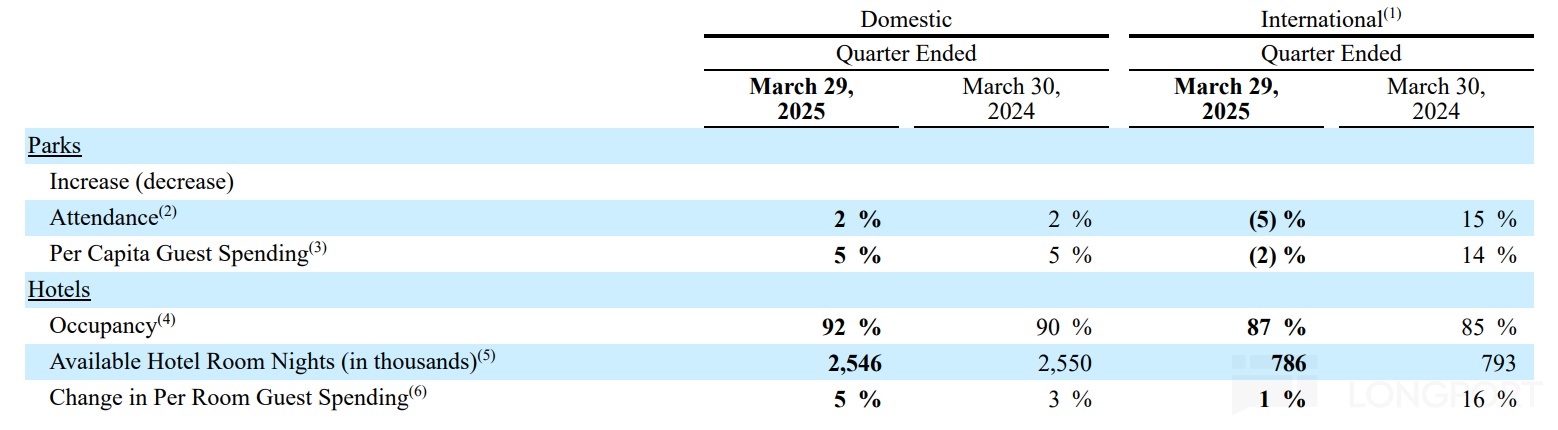

实际上国际市场确实感受到消费疲软,尤其是中国地区,人均消费在下降。不过这个季度本土客流量恢复了同比 2% 的增长,与此同时,人均花费也增加了 5%,丝毫没有感受到消费压力。

除了本身假日季效应外,12 月 “Treasure” 游轮开始运营,对本地园区消费的拉动也起了不少作用。虽然没有上调全年利润增长目标,但电话会上公司提及截止目前,本土公园的预订量都保持了稳定增长,消除了一部分竞争担忧。

不过具体会受多少影响,建议边走边看,毕竟 Epic 公园月底才开始营业,可以蹲一波首批用户反馈。

3. 旗舰版将来临,期待更多催化:体育业务本季度同样超出预期,公司提高今年利润增速,从 13% 提高至 18%。8 月将所有 ESPN 内容整合后的旗舰版平台将推出(整合有线电视 + 流媒体内容,统一采用流媒体订阅付费的模式),但市场本身预期并不高,因此公司对业绩增长的上提,有望提振市场预期。

海豚君观点

从重组结束,DTC 扭亏拐点后,迪士尼右侧向上周期一直不是太顺。上季度业绩在又一次小失望,海豚君认为虽然暂时没有充足理由支撑估值上升,但向下空间也是非常有限。

而这次财报前,市场预期也开始学会先保持谨慎。主要是源于 1)Disney+ 在竞对(Netflix)面前的黯然失色;2)国际公园红利期结束开始产生消费疲软,本土市场新增竞对 Epic 环球公园;3)体育内容竞争加剧,使得市场对秋天推出的 ESPN 旗舰版也没抱什么预期;

再加上特朗普前两天刚过发布要挟的 “电影关税” 和中国限制电影进口的反击,虽然还没公布细则,是否真的落地还不好说。但这不仅会增加迪士尼国际投资成本,还会引发市场从实物贸易对抗上升到虚拟内容对抗的担忧。

因此这份二季度的成绩单,更像是预期保守下的及时雨,扫去了市场对迪士尼持续情绪低落的阴霾。实际上,海豚君一直在期待迪士尼在 Iger 完成业务重组的拐点之后,迎来一个比较顺畅的向上周期。但期间因为各种行业动荡,再加上本身迪士尼作为传统公司,转型需要一个过程,因此才不断延期至今。

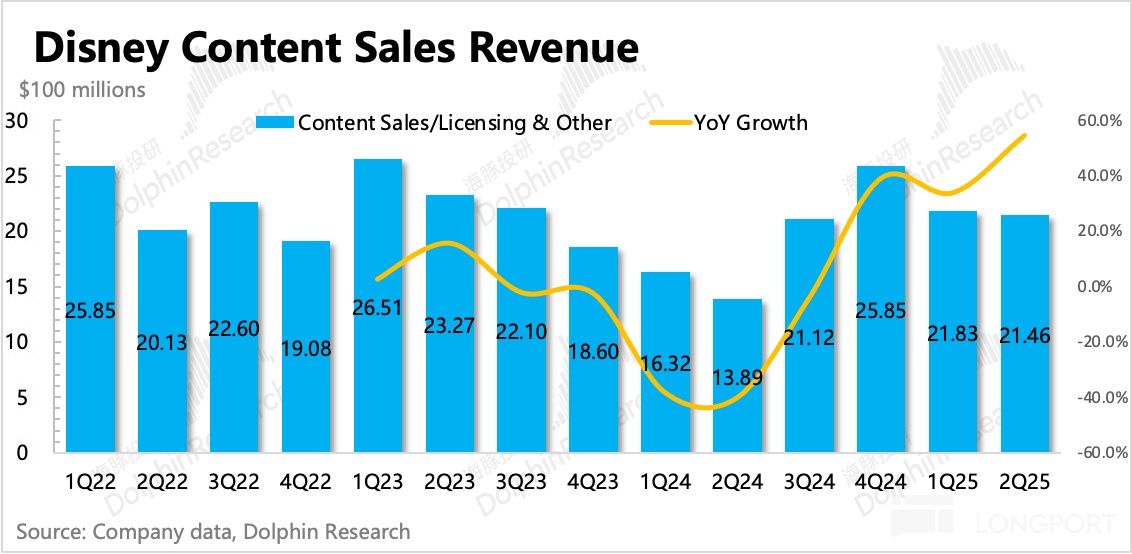

比如去年起电影业务就是一个大周期,虽然中间部分影片上线延期,以及口碑翻车,但好歹供给量上来了,至少能保证每半年出一个 10 亿美金级别票房的热片。比如《头脑特工队 2》、《死侍与金刚狼》、《海洋奇缘 2》等等,近期上映刚一周的《雷霆特工队》,全球票房已经超 1.7 亿。接下来半年至一年,多个潜爆片都在排期。

而其他随着本土公园提前趋稳,8 月 ESPN 旗舰版发布,迪士尼要继续讲反转向上的故事,短期并不缺催化。中长期上公园投入已经提上日程,不仅 300 亿投资本土公园扩展板块,还将在中东与当地机构合作运营全球第 7 家迪士尼公园,隐含着贡献最大利润的体验业务,还将有更多的增长空间。

估值角度来说,尽管财报后已经涨了 10%+ 到了 1880 亿美金,但对比 2025 年 EV/EBITDA 依旧只有 11x,假设 26 年增速 10%,那 10x 左右的 EV/EBITDA 也是处于历史中枢以下水平。而由于各业务之间有自己的经营增长周期,按照分项估值可能才更能反映真实价值,按照 12x 公园体验、15x 电影业务以及 8x 体育业务的分部估值来看,对应 26 年业绩,即当下情绪积极时,估值可以看到 2300 亿美金。

一、认识迪士尼

作为近百年的娱乐王国,迪士尼的业务架构也经历了多次调整,海豚君在《迪士尼:百岁公主的 “驻颜术”》中有过详细介绍。

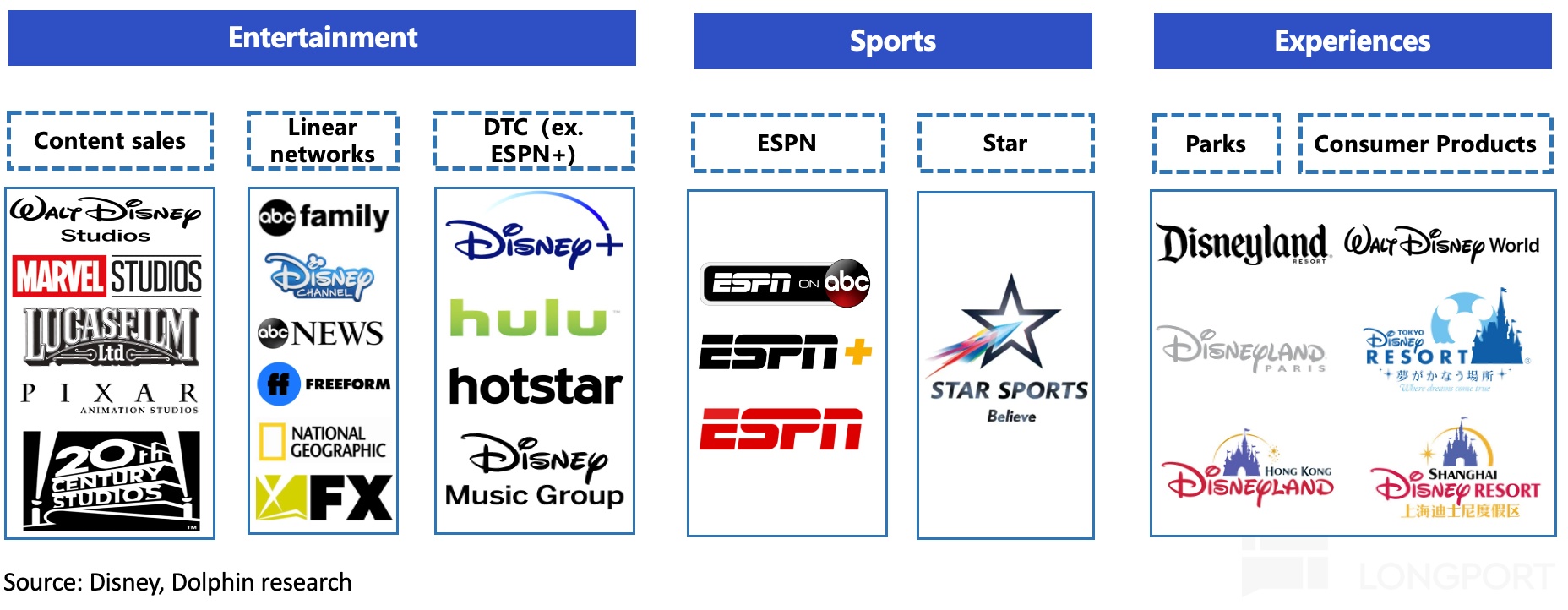

近一年涉及到集团层面的重大调整,不仅换了领导班子,还改变了业务架构,变更了战略重点。新的业务架构下,主要分为三大板块——【娱乐】、【体育】、【体验】:

- 原架构与新架构的区别?

新架构主要突出了 ESPN 的战略地位,将 ESPN 频道和 ESPN+ 单拎出来成立一个体育业务部,足见公司的重视。

(1)【娱乐】业务包含:原有线渠道、DTC(除 ESPN+ 以外)、内容销售,同时处置了一些部门整合过程中重复的业务线以及收益偏低的传统渠道。

(2)【体育】业务包含:ESPN 频道、ESPN+、Star

(3)【体验】业务包含:公园体验、酒旅游轮、商品消费等,和之前的业务类似,但具体财务数据上还是因为业务上的一些调整,与之前的数值有一些误差。

2、投资逻辑框架

(1)框架改变体现了一个重要战略调整——内容与分发渠道不再割裂成两个业务,而是融合在一起,新的业务结构更多的是依据不同的内容来划分。

这样可能从源头上解决了一个问题——即同样的内容可能适合在不同的渠道上首发。前两年迪士尼纠结在热门大片到底先上 Disney+ 还是先上影院的问题,在尝试线上线下同时上后,反而拖累部分热门影片的最终票房表现。继而演员分成受损,也破坏了迪士尼与一些明星演员的合作关系。

(2)【体验】业务多年发展已经较为成熟,第一 IP 储备加持下,迪士尼主题公园业务龙头地位稳固,更多的受到整体消费的影响。常态下,可以视为一个稳定现金流。

(3)【娱乐】本质上就是在做迪士尼影片的制作与发行,包含了几大鼎鼎有名的工作室、传统渠道和流媒体渠道,因此收入变动主要与迪士尼的电影排片、整体电影市场消费力有关。

其中的流媒体业务,仍然是迪士尼未来中长期的业务聚焦重心。只是这两年原本是作为迪士尼传统业务稳定下,能够博得增量收入和利润的成长型业务。但前端流媒体的竞争在疫情期间加速白热化。而迪士尼在本身不具备自制剧集内容的累积优势,巨额投入却换来血亏。

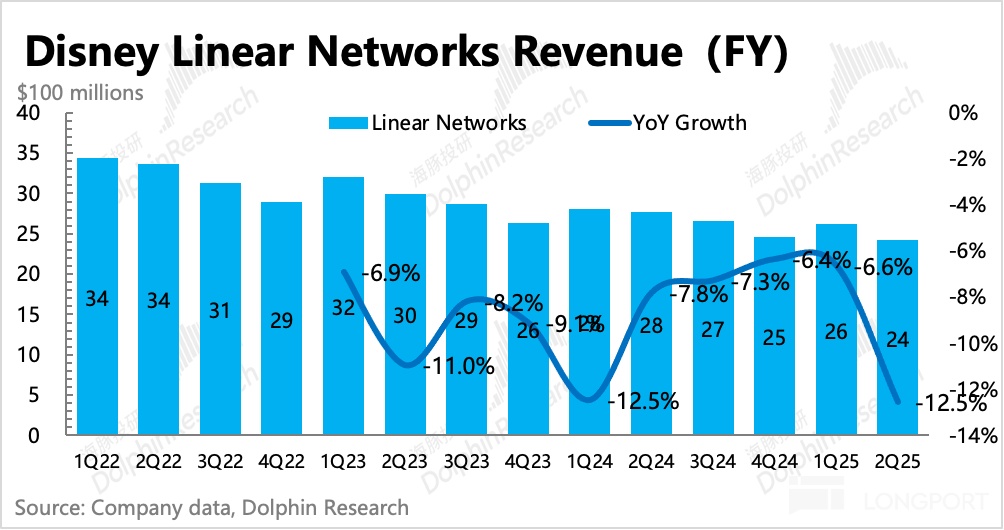

作为跷跷板的两端,流媒体发展火热的同时,传统媒体的老业务自然不能独善其身。随着传统媒体趋势性衰败,流媒体对迪士尼来说不能算是完全意义上的增量了,而有很大一部分是在弥补传统渠道的没落。

(4)迪士尼的新宠【体育】业务可能才是衍生出来的一条新成长路线。虽然 ESPN 在迪士尼体内也运营多年了,但体育内容以及相关产业,也在进入越来越多的流媒体公司视野,比如奈飞也多次提及他们对体育内容的重视和加大投入。

而近期的变化是,迪士尼将与同行华纳兄弟联手,再整合自身福克斯的内容,2025 年推出全新版的 ESPN 上线,相当于是给体育赛道的押注再次加码。

二、详细业绩指标图表

1. 流媒体订阅:量价齐增

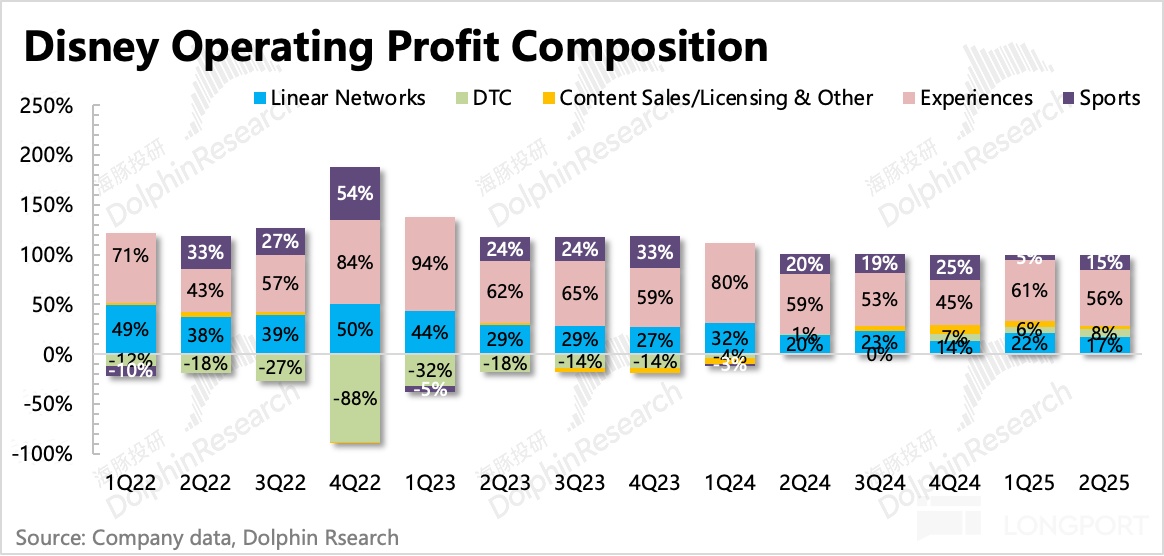

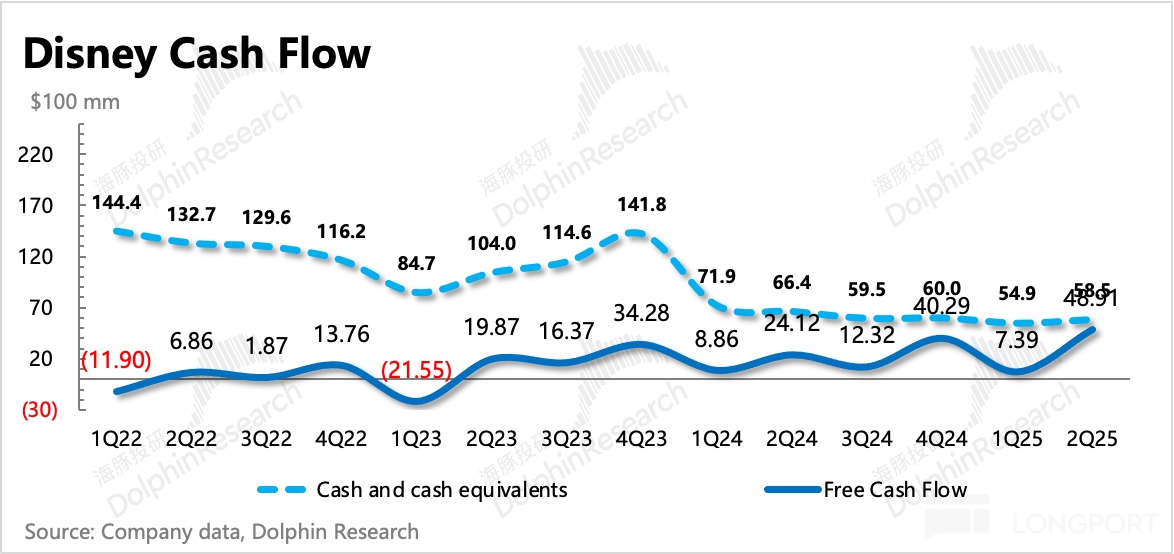

2. 经营利润:季节性波动,改善趋势不变

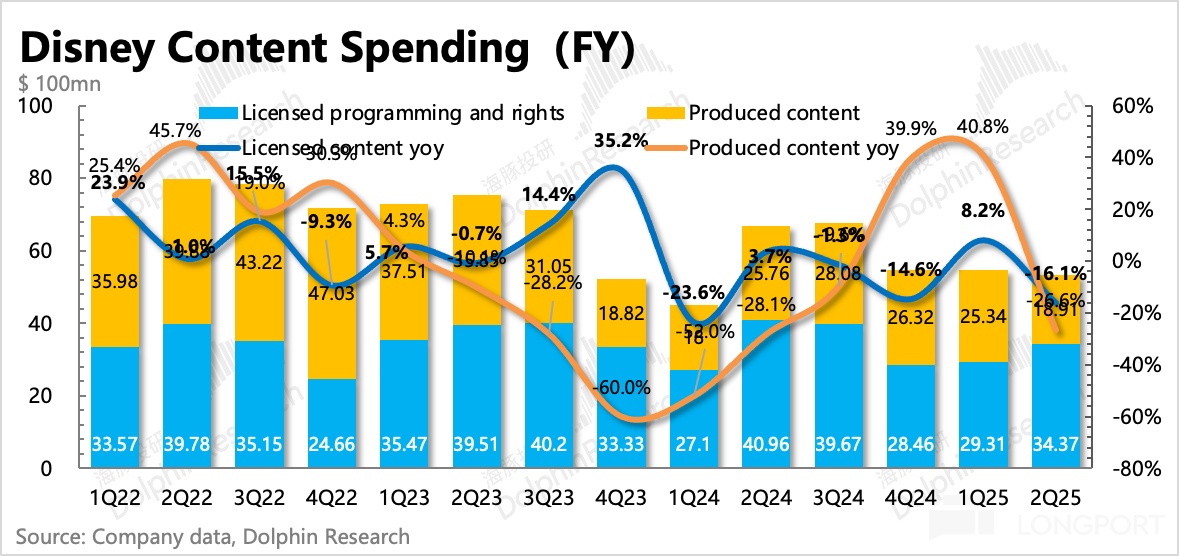

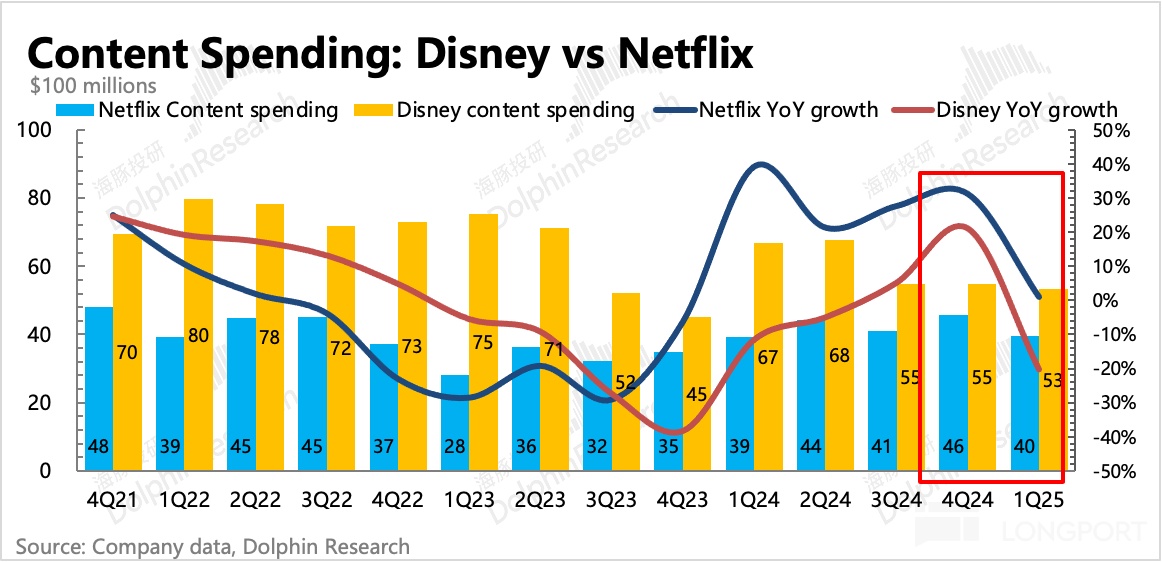

3. 内容投资:巅峰期已过,投入回归正常

4. 分业务情况:

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61