反转再反转!资金大变脸?

国际金价今日上演反转再反转一幕!

早上10时,现货黄金一扫隔夜颓势,一度大涨重回3400美元,最高触及3414.706美元/盎司,下午盘中跳水,一度跌超1%,最低跌至报3319.835美元/盎司,较日内高点回调超90美元。

发生什么了?

1

亚盘时段,国际金价巨震

因美联储按兵不动,且警告滞胀和不确定性,纽约时段的现货黄金跌近2%,报每盎司3364.32美元。

然而亚盘时段,神奇一幕再度上演,现货黄金横扫颓势,一度大涨重回3400美元。

黄金,在亚盘时段强势上涨不是第一次发生的事了。

4月8日-4月22日,国际金价直接开启了狂飙模式,现货黄金在10个交易日累计涨幅超13%。

高盛4月17日的研报指出,这轮金价上涨的主要原因是“亚洲官方”在积极买入,大部分价格变动发生在亚洲交易时段,投机交易的影响相对有限。

高盛商品交易员Adam Gillard直接点出一个关键现象:近期黄金价格的波动几乎都集中在中国市场开盘时间附近发生。

他还发现,五一假期前夕,中国交易员通过上海期货交易所和上海黄金交易所抛售了近100万盎司黄金,几乎完全清空了上周买入的仓位,导致在岸总持仓较历史高点已回落5%。

结果就是,五一劳动节假期休市期间,现货黄金持续下跌,盘中跌破3230美元/盎司。

非常神奇的一点就是,五一假期后的第一个交易日,现货黄金真的在亚盘时段重拾涨势,以及今日早盘现货黄金一扫纽盘时段的颓势,看起来就真像是亚洲交易者一手推动的逆势上涨。

从5月6日-7日两个交易日的ETF数据来看,资金的确依旧借道ETF买入黄金。

在全ETF市场净流出超70亿的情况下,跟踪SGE黄金9999的ETF合计净流入9.36亿元。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

但这如何解释午后现货黄金突发跳水?总不能早上还看好,午后就突然180度巨变不看好,这么颠吧?

只能说这是两拨不一样的投资者。

事实上,外围资金对黄金的追捧热情的确有所放缓。

4月中下旬开始,美国市场上的比特币ETF获得了大规模的资金流入,年内资金流入已经反超了黄金ETF。

贝莱德现货比特币ETF(IBIT)今年净流入69.6亿美元,反超全球最大黄金ETF(GLD)的65亿美元。

SoSoValue数据显示,截至4月28日,11只比特币ETF连续六天流入量创历史新高,共计流入约30.6亿美元,是有史以来第二大净流入。其中4月22日、23日的流入量最高,金价正是4月22日开始回调。

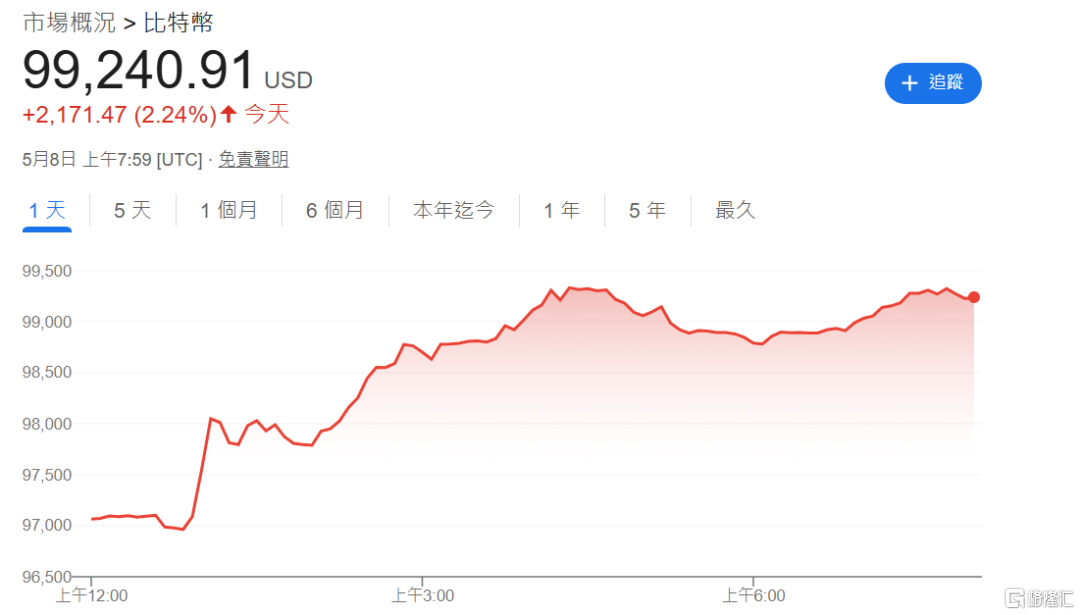

与此同时,比特币近期的表现也超过了金价。自4月7日跌破7.5万美元以来,BTC价格重新逼近10万美元关口,飙升超30%。

今日比特币上涨2.24%,至99240美元/枚,创三个月来最高水平。

对于金价后续的走势,Gillard在报告中表示,对金价而言,真正重要的是西方世界的提取量(来自央行、中国进口(不包括中国人民银行)以及其他投资者购买等)。

5月7日,国家外汇管理局统计数据显示,中国央行连续六个月增持黄金,4月末黄金储备7377万盎司,环比增长0.095%,增速较3月末的0.15%有所放缓。

2

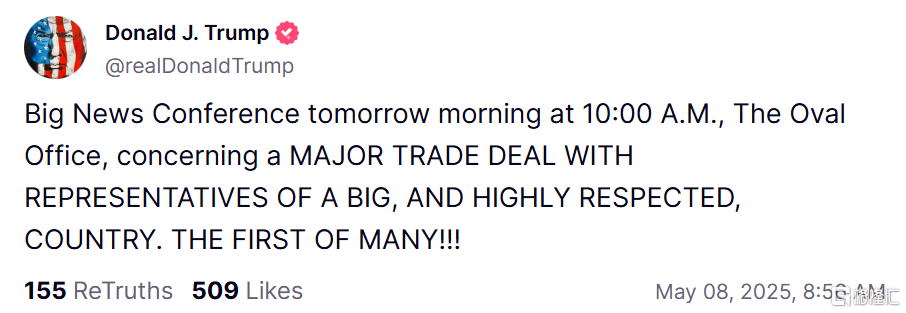

特朗普又要大事要宣布

美国总统特朗普发文称,明天上午10点(北京时间今晚10点)将在椭圆形办公室举行重大新闻发布会,内容涉及与一个备受尊敬的大国的代表达成的一项重大贸易协议。这是第一个(达成的协议)。

不得不佩服,人家真的是天生的自媒体圣手啊!

这话术完美融合了卓伟的“周一见”、“娱乐圈顶流恋情曝光”的两大流量爆点!

晚上10点会议,你是不是现在就开始绞尽脑汁猜:“备受尊敬的大国”,是谁?

就在大家都以为是印度时,纽约时报提前放料了——特朗普政府将宣布与英国的贸易协议。

网友一针见血点评道:“这两本来就是一家人”。

而特朗普之所以如此着急,又是放话修改AI芯片出口管制(消息一出,被美联储强硬态度拉低的美股马上拉升),又是迫不及待广而告之——首份关税协议达成,还要开个新闻发布会。

这都要拜鲍威尔所赐。

当地时间5月7日周三,美联储如期按兵不动,将联邦基金利率目标区间维持在4.25%至4.50%。

继3月声明新增表述“经济前景的不确定性有所增加”后,美联储在5月声明中进一步升级:“经济前景的不确定性进一步增加”。

本次声明中:

美联储增加了“净出口的波动影响了数据”的表述、明确提到高失业和高通胀的风险都有所上升。

美联储主席鲍威尔会后的讲话更是直接打脸特朗普,直言目前经济数据都支持FOMC按兵不动,特朗普的表态不会影响我们的工作。

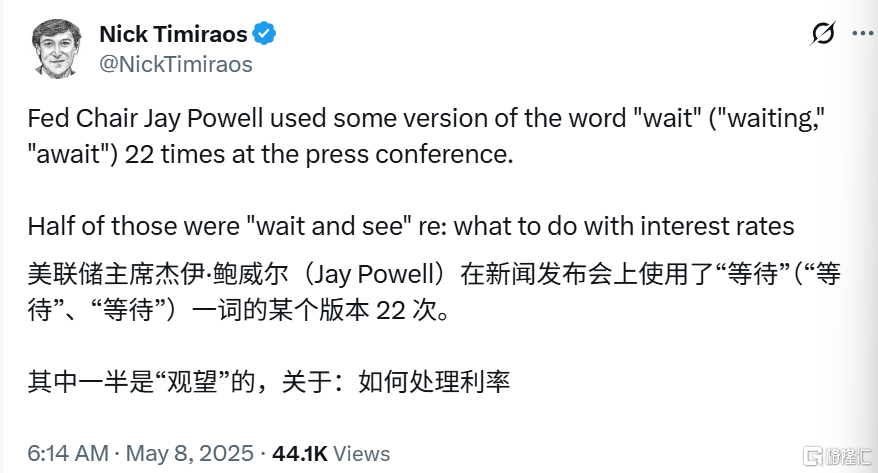

记者统计鲍威尔在FOMC会后发布会上说了22次“等待”。

这显示出在当前混乱的情况下,鲍威尔也无法给出采取行动的时间表,美联储正在等待更多数据。

这对特朗普来说,当然不是好消息。

因为美联储等待就意味着没有将关税影响视为一次性的价格冲击,而是观察是否会推高通胀斜率。

一旦美联储确定会推高通胀,可能会“牺牲”短期增长,维持更长时间的高利率以应对通胀。

留给特朗普的时间,不多了。

市场依旧对美联储7月降息充满信心,CME利率期货预期的7月降息概率依然有80%,且预期年内降息3次。

3

公募行业重磅文件发布

5月7日,公募基金行业迎来历史性一刻,重磅文件《推动公募基金高质量发展行动方案》正式发布。

该方案旨在通过25条改革举措推动行业从“重规模”向“重回报”转型。以下是核心要点:

一、建立收入报酬与投资者回报绑定机制

1.建立与基金业绩表现挂钩的浮动管理费收取机制。未来一年新发的主动型权益基金中,要有不低于六成的产品采用浮动管理费率模式。

2.强化业绩比较基准的约束作用。要求基金产品名称与投资策略严格匹配,防止风格漂移。

二、长周期考核常态化

1.优化考核:高管的考核,投资收益权重不低于50%;基金经理的考核,产品业绩权重不低于80%。全面实施长周期考核机制,三年以上中长期收益考核权重不低于80%。

2.薪酬管理:对三年以上产品业绩低于业绩比较基准超过10个百分点的基金经理,要求其绩效薪酬应当明显下降;对三年以上产品业绩显著超过业绩比较基准的基金经理,可以合理适度提高其绩效薪酬。

三、大力提升公募基金权益投资规模与占比

1.推动权益类基金产品创新发展。大力发展各类场内外指数基金,持续丰富符合国家战略和发展导向的主题投资股票指数基金。如研究创设专门参与互换便利操作的场外宽基指数基金试点产品。

2.优化权益类基金注册安排。ETF自受理之日起5个工作日完成注册,主动型权益基金和场外成熟宽基指数基金10个工作日完成注册。

3.稳步降低基金投资者成本。调降认申购费、销售服务费,引导大规模指数基金、货基降费。

这一改革方案标志着公募基金行业步入从 “规模扩张” 转向 “质量优先” 的新阶段,将对行业格局、居民财富管理产生深刻影响。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51