宁王上市港股!哪个港指会成为中国版纳斯达克?

才发现在发布会给大力的前一天,宁王已经正式通过了港交所的上市聆讯,本周就要启动H股上市的程序。

尤记得之前内地企业想去香港上市,完成上市聆讯(类似于上市审查)大概需要3-6个月,这次宁德时代竟然只用了2个半月左右!太快了,提前了一半还要多!

而且香港的特首亲自表示,港交所要开通“科企专线”,加快科技和生物公司赴港上市。很明显,港股开始抢夺好公司了,接下来除了宁王势必还会有更多优质公司上市港股——属于香港的优质股权大时代就要来了,中国版纳斯达克将近在眼前。

那么问题来了,目前几个主要港股指数中,谁会成为中国版纳斯达克?

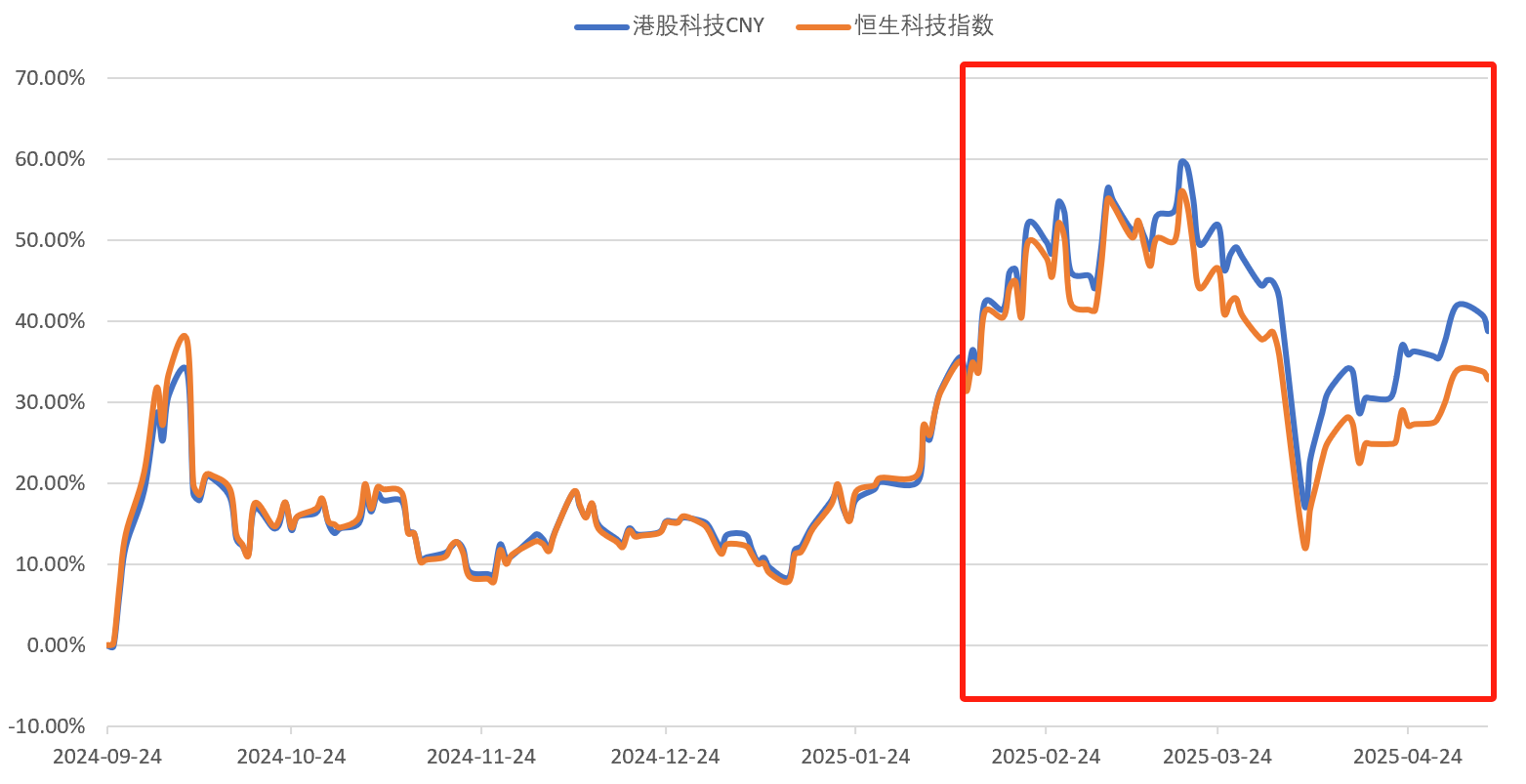

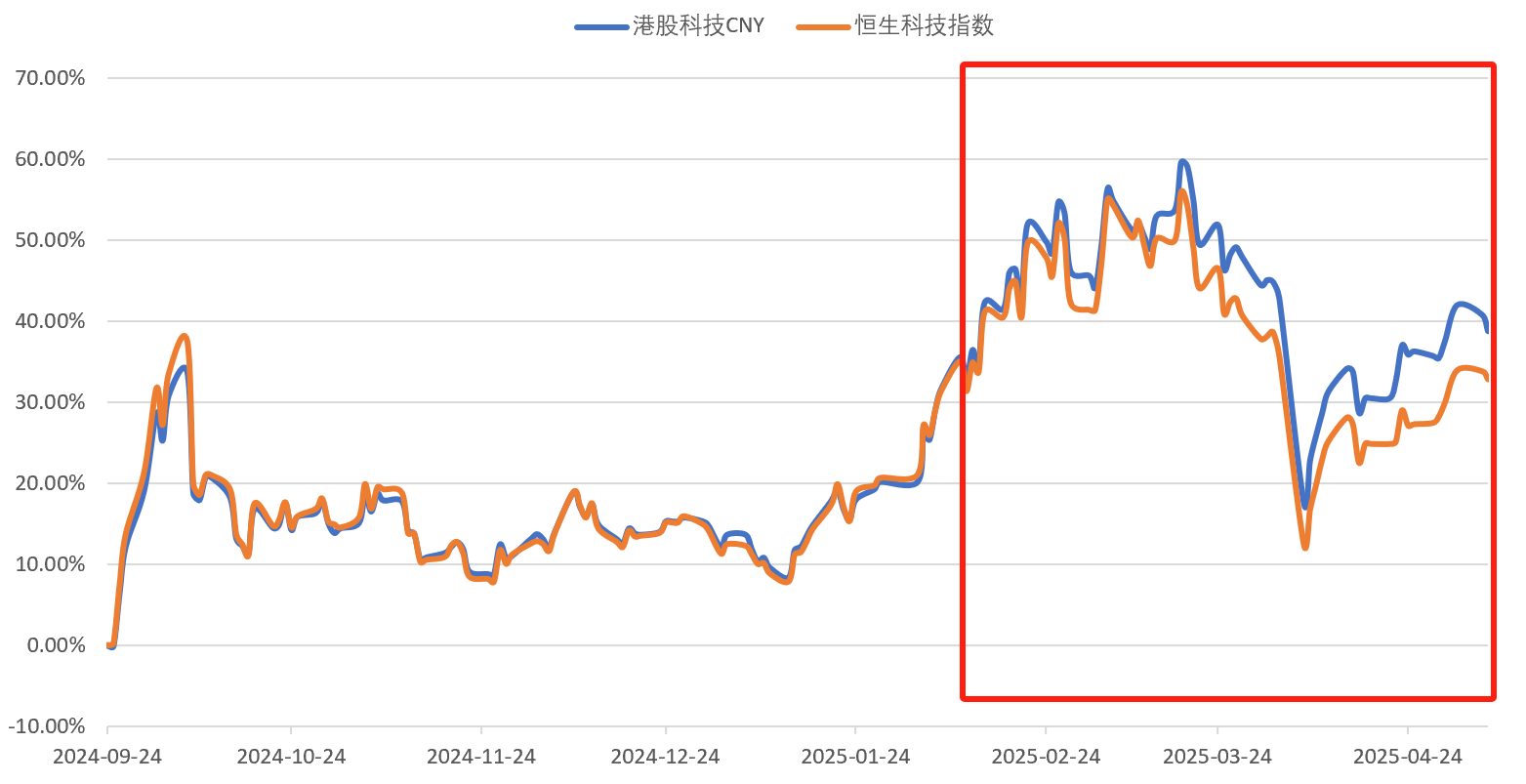

从恒生科技指数和港股科技指数去年924以来的走势来看,会发现从2025年开始,港股科技指数的走势要明显优于恒生科技指数。这或许是因为港股科技中比恒生科技多了4%的新能源汽车和8%的医药,更能全面捕捉优质港股企业的爆发红利。

后续港交所开通“科企专线”,更多科技和生物公司赴港上市,港股科技指数也会比恒生科技指数纳入得更全面。

那么,为什么像宁王这样的优质公司会青睐在H股上市呢?这是因为在H股上市更利于优质股权的全球化布局加速。

有大V分析,2024年宁德时代的净利润是500多亿,分红380多亿,股利支付率超过了70%(之前最高的年份也就25%左右),也就是赚的钱基本都分掉了。去港股上市是因为港股募集的是港元,可以自由兑换成美元,出海扩张业务更加方便,也方便外资股东入股。

而宁德时代的境外收入占比达32%,如果后续在港股募资直接获取港元/美元,用于欧洲工厂扩建(规划产能达100GWh)及北美技术并购,那么无疑会推动宁王的全球化布局next level,其他优质科技公司也是同理。

最重要的是,与A股对比,很多H股发行价或存在15-20%折价,更能吸引长线外资配置。如果以后在A股买不到或者更便宜的品种,能够在港股买到,那么南向资金势必会持续性加仓。因此,预计以后港交所“科企专线”落地后,硬科技A+H上市将会成为常态。

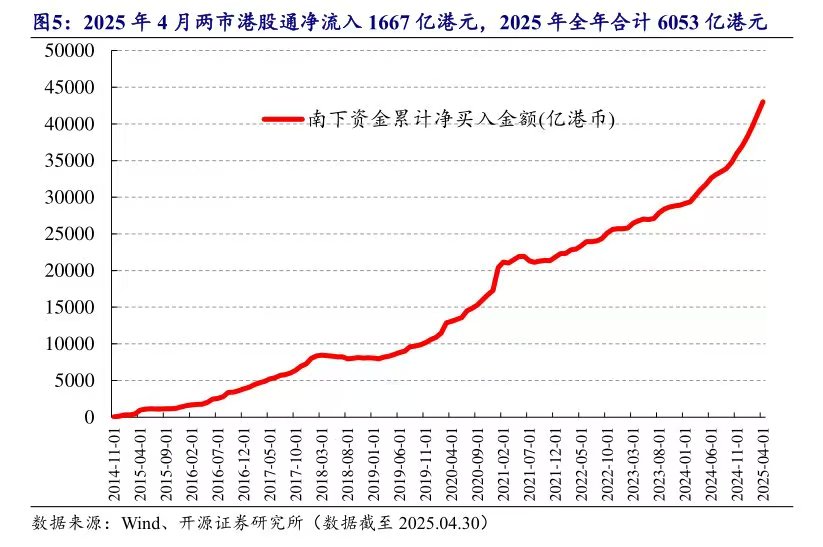

数据显示,今年4月南下资金净买入港股达1667亿港元,持续创下自2021年1月以来的单月最大净流入纪录,同时也是2016年底深港通开通以来的历史第二大月度净买入。截至2025年4月30日,南下资金累计净流入港股市场6053亿港元,相当于2024年全年净流入规模的75%。

目前场内跟踪港股科技指数比较热门的有$港股科技50ETF(SZ159750)$,两融品种每天交投十分活跃,今年从年初至今份额直接暴增了301%!火热程度可见一斑。因此,如果大家更看好港股科技的后续表现,可以直接借道ETF打包。

目前港股科技50ETF(159750)跟踪的港股科技是为市场上唯一100%覆盖“中国科技十雄”——阿里巴巴、腾讯、美团、小米、比亚迪、京东、网易、百度、吉利汽车、中芯国际的港指,且权重占比高达70%。

除了互联网行业,指数还纳入了新能源汽车、半导体、医疗器械等高新技术行业,新能源车+医药含量比恒科多了12%。后续硬科技A+H上市成为常态,弹性应该会更高。

作者:三好金融民工

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56