降准又降息!险资又添600亿“新弹药”,路线图详解!数据说话,节后投资主线怎么看?

5月7日,国新办举行“一揽子金融政策支持稳市场稳预期”新闻发布会,央行将下调金融机构存款准备金率0.5个百分点,下调政策利率0.1个百分点。此外,有关部门负责人指出,进一步扩大保险资金长期投资的试点范围,近期拟再批复600亿元,为市场注入更多增量资金。

降准降息叠加中长期资金入市,市场流动性有望延续宽松!银行、港股红利等板块再受市场关注。投资节奏上看,五一节前市场偏震荡, 节后市场或转向科技+银行/红利双主线特征。

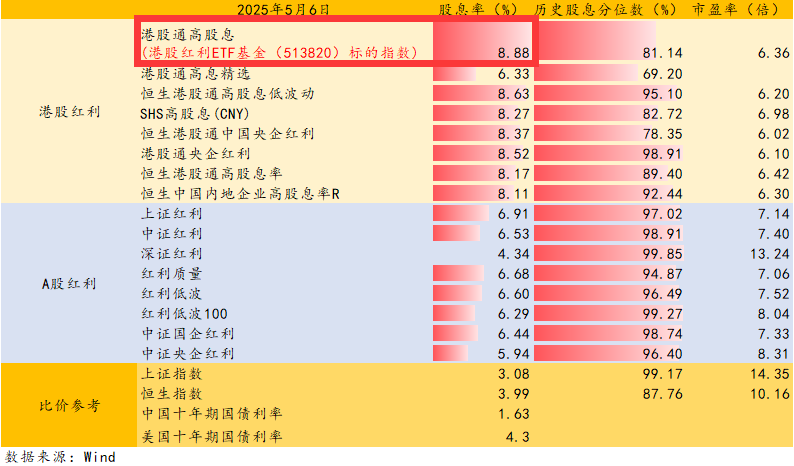

5月7日,港股红利ETF基金(513820)放量收涨0.82%,喜提两连阳,资金连续5日增仓超9500万元!当前港股红利ETF基金(513820)指数最新达8.88%,领先市场主流红利指数。

银行板块大象起舞。银行ETF龙头(512820)放量收涨1.42%,终结三连阴!成交额超5400万元,环比激增39%。资金连续2日小幅增仓。

【回溯过往,险资偏好银行等红利资产】

从去年全年来看,险资掀起新一轮“举牌潮”,共有8家险企合计举牌20次。从被举牌公司来看,红利资产特征非常明显。典型标的当属工商银行H股,工商银行H股低估值高股息的特征非常明显。从其他被举牌公司来看,去年险资举牌的18只个股最新滚动市盈率中位数为9倍左右,股息率中位数为3.7%。

(来源于申万宏源20250113《择机布局红利“洼地”—— 2025年红利投资展望》)

今年以来,险资巨头多次出手举牌,高达12次,涉及11只个股,举牌风格延续偏好银行等港股红利资产。近年来险资保费收入持续增长,政策大力推动保险等中长期资金入市,长周期投资、价值投资共识逐步形成,港股红利资产、银行板块或将持续迎来配置机遇!

【险资偏好港股红利的背后:“资产荒”困境与资产配置需求提升矛盾下的破局之道】

险资配置需求提升。一方面,2023年保险行业实施新准则以来,为减少险企利润表波动,OCI账户使用要求提高;同时负债端产品结构向有弹性的分红险转型,险资权益资产配置需求提升;

另一方面,政策大力支持险资等中长期资金入市, 2025年1月六部门联合印发《关于推动中长期资金入市工作的实施方案》,并提出力争大型国有保险公司从2025年起每年新增保费的30%用于投资A股;5月7日,三项具体措施被提出,一是进一步扩大保险资金长期投资的试点范围。近期拟再批复600亿元,为市场注入更多的增量资金。二是调整偿付能力监管规则,将股票投资的风险因子进一步调降10%,鼓励保险公司加大入市力度。三是推动完善长周期考核机制,调动机构的积极性,促进实现“长钱长投”

高股息资产为低利率环境下险资长期入市首选!随着利率中枢下降和非标资产到期,高分红股票对相关资产有较强的替代能力。低利率环境下,资金需要寻找基本面和长期收益稳健的资产进行配置,红利资产一马当先。对于险资配置而言,在低利率环境下,红利资产有助于增厚股息贡献,稳定净投资收益率,且相比成长股波动较低,有助于降低投资业绩波动和利润波动,因此红利资产成为险资配置的“心头好”。当前适度宽松的背景下,央行提出“降准降息”,高股息资产配置价值进一步强化!

【如何选择红利资产?高股息为红利策略投资的锚!】

考虑中长期资金入市以及其对红利的配置需求,红利板块行情有望持续获得支撑,其中银行、港股红利板块最得险资青睐,建议关注这两大板块。

港股红利资产相较A股具备三重优势:一是分红比例更高:2023年港股整体现金分红比例达48.9%,高于A股的41.8%。(数据来源:国泰海通《关于港股红利资产的三个问题》,2024)二是股息率更高,防御属性突出:以港股红利ETF基金(513820)标的指数为例,其股息率达8.88%,领先于市场主流红利指数。三是估值折价优势,当前港股红利板块相对A股的折价处于历史中位水平,叠加低利率环境下资金对稳定收益需求提升,配置窗口期已至。

银行业具有高分红、低估值的行业特征。2024年,随着新“国九条”和分红新规的落地,上市银行积极响应,分红动力和分红频率显著提升。据公开数据显示,银行ETF龙头(512820)标的指数最新股息率为6.71%,高居全市场二级行业第一!甚至高于中证红利指数(6.53%)。

此外,银行业与宏观经济增长密切相关。未来随着稳增长政策的不断推出,若地产行业企稳,宏观经济预期得以修复,则有利于银行板块在盈利与估值上的改善,而我国经济发展体系的深化改革将有助于国内内循环经济得以完善和夯实,银行业作为国民经济重要的血脉,有望实现中长期的Beta投资机会。

宏观环境存在不确定性和低利率背景下,跟随长期资金寻求配置线索,不妨关注“月月评估分红”的港股红利ETF基金(513820,联接基金A:501305;C:501306)以银行ETF龙头(512820,联接基金A:007153;C:007154),股息收益相对确定,安全边际更充分,两融标的,玩法升级!

风险提示:基金有风险,投资须谨慎。。本资料仅为宣传材料,不作为任何法律文件。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示未来表现,基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。投资人应当仔细阅读《基金合同》、《招募说明书》和《产品资料概要》等法律文件以详细了解产品信息。以上基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本基金投资范围包括港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本宣传材料所涉任何证券研究报告或评论意见在未经发布机构事前书面许可前提下,不得以任何形式转发。所涉相关研究报告观点或意见仅供参考,不构成任何投资建议或咨询,或任何明示、暗示的保证、承诺,阅读者应自行审慎阅读或参考相关观点意见。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56