7天解读中证全指自由现金流指数(二)——行业配置自带哑铃策略

中证自由现金流的编制规则,对于成分股筛选有着严苛的标准。

首先,排除金融和地产行业——前者依赖资金周转以及存款并非计入经营现金流,后者受业务模式和政策影响现金流波动大,难以用统一标准衡量。

其次,连续5年经营活动现金流为正,确保盈利稳定性;盈利质量由高到低排名前80%,即经营现金流与营业利润匹配度高,避免 “赚利润不赚现金” 的情况。

最终,按自由现金流率(自由现金流/企业价值,且自由现金流和企业价值均为正)从高到低选出 100 只股票,构建自由现金流率集中的高性价比,高现金含量的股票组合。

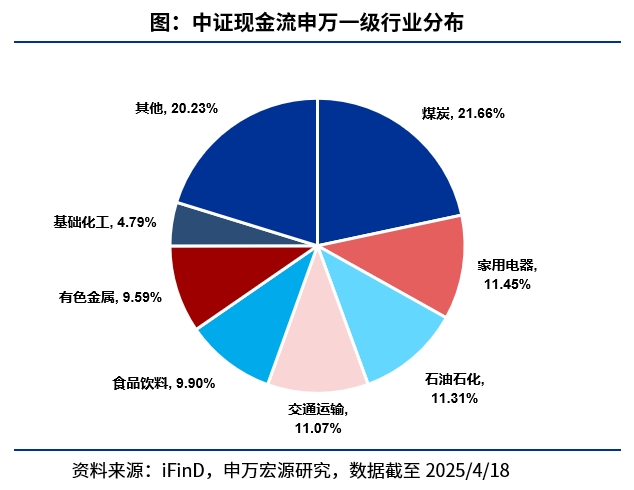

根据以上严苛的选股标准,自由现金流指数的行业分布不同于传统红利指数“扎堆金融地产”的情况,而是更聚焦“顺周期+消费”的哑铃配置。截至2025年4月18日,顺周期方向的行业包括煤炭、石油石化、基础化工,有色金属占比约47%,这些行业有望受益于经济复苏和全球通胀;家用电器、食品饮料等消费股占21.35%,聚焦于终端消费形成稳定现金流;这种哑铃策略不仅分散了行业风险,更让指数在长期表现中展现出强劲韧性——中证全指自由现金流全收益指数基日至今年3月底,约20%的年化回报,正是对这个指数哑铃策略有效性的验证。

相关产品:中证现金流ETF(159235)

风险提示:基金有风险,投资须谨慎。基金及所跟踪指数的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品存在收益波动风险,管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金本金不受损失,不保证基金一定盈利,也不保证最低收益。请投资者认真阅读本基金的《基金合同》、《招募说明书》等文件,根据自身风险承受能力购买产品。本基金由大成基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付与风险管理责任。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。